2023年全球AR/VR市场十大趋势洞察

文/VR陀螺 Pancake过去一年,VR/AR 产业从资本市场、上游供应链、品牌企业方、内容开发商到消费市场均迈向了更高的阶梯。基于 VR陀螺对于过往经验总结、行业观察及市场判断,特发布《2023年全球AR/VR市场十大趋势洞察》,供业内参考

文/VR陀螺 Pancake

过去一年,VR/AR 产业从资本市场、上游供应链、品牌企业方、内容开发商到消费市场均迈向了更高的阶梯。基于 VR陀螺对于过往经验总结、行业观察及市场判断,特发布《2023年全球AR/VR市场十大趋势洞察》,供业内参考。

一、VR赛道已成为巨头竞争的主赛道,创企难以与之抗衡

从 2014 年的 VR 盒子,到 2022 年的 6DoF VR 一体机,全球 VR 产业已迈过产业发展的初级阶段,近眼显示技术、交互传感到内容生态皆迎来了不同程度的革新,大厂的入局与发力加速了这一系列技术和内容的落地应用,与此同时也加剧了行业竞争。

在此发展趋势下,现有 VR 玩家市场竞争格局已初步确定,市场壁垒正在不断高筑,目前已经实现了千万台量级突破。考虑到VR的应用场景广泛,未来仍有很大的发展空间。

只是由于经历多年市场发展和洗牌,对于VR赛道初创企业难有入局优势与创业机会,未来的 VR 硬件市场将主要围绕着大厂开展。

预计 2023 年,VR 头显增量将主要表现在 PlayStation VR2 上,以及有可能发布的苹果MR头显以及苹果所带来的连锁反应上;而Quest系列如Pro由于产品价格较高,很难在消费市场获得上一代产品的效果;Quest2也由于价格上调,面对Pico等产品的攻势优势不再;而有可能带来新一个爆点的,很有可能是将在2023年发布的Quest3,其主打低价消费级。

二、消费端AR创业潮、布局潮袭来,预计2023年新品密集

据 VR陀螺不完全统计,截至目前,全球约有超 50 家 AR 品牌厂商,除了谷歌、微软、爱普生等老玩家以外,近两年国内 AR 初创企业,大厂新增 AR 业务也尤为突出。

AR 初创企业主要由传统手机行业高管、技术专家转“品类”做 AR 智能眼镜,手机市场的发展已达天花板,AR 智能眼镜的巨大缺口,让他们看见了未来增量;新增 AR 业务主要以传统 VR 厂商、手机厂商的“业务延伸”为主,从 VR 到 XR 、从手机到 AR 眼镜的业务扩展。

预计 2023 年仍是AR新品密集上市的一年,有可能发布/上市 AR 眼镜新品的厂商包括:苹果、三星、OPPO、Snap、小米、PICO、雷鸟创新、Rokid、Nreal、TQSKY、致敬未知、奇点临近等。

而其主打的应用场景,目前来看仍以观影、信息提示为主,包括与手机、智能手表、车机联动等。

三、从传统电商、兴趣电商进军VR/AR线下门店、出海多营销模态

互联网带动了线上电商平台的兴起,短视频带起了以直播、视频为主的兴趣电商,而作为以近眼显示,沉浸式大屏体验为卖点的 AR/VR,在用户认知度还不足以达成高转化的背景下,线下门店显然是其更适合茁壮成长的天然土壤。

2022 年,受市场扩充需求,Meta、PICO 等厂商开启了线下直营门店,而大朋VR、YVR、Rokid、雷鸟创新等也相继开展了不同的线下门店策略。

伴随着国内疫情政策的放开,各大 VR/AR 厂商的市场战略布局,预计 2023 年,国内乃至全球线下 VR/AR 体验店、销售点将进一步扩张。最终形成线上+线下,自营+三方合作的多模态、多渠道销售模式。

四、先进VR近眼显示、处理芯片、感知交互技术加速落地

2022 年,6DoF Pancake VR 一体机成为市场主要产品形态。Pancake 折叠光路设计通过光学折返,压缩 TTL,以此达到降低 VR 头显体积的目的。 目前各家 VR 厂商 Pancake 折叠光路设计差异明显,预计 2023 年在光学传递函数、鬼影率降低、屈光设计等方面会迎来更多优化。Pancake 折叠光路进入第二阶段,从落地应用到深度优化。

在光学路径确定的前提下,显示面板依旧存在诸多选择。VR陀螺判断在 Micro-OLED 在仍未解决大尺寸 FOV 与成本衡量之间的问题前,预计 2023 年 Mini LED 背光技术将成为主要过渡解决方案。

芯片巨头高通在 2022 年带来了骁龙 XR2+,预计 2023 年发布的 VR 一体机将以骁龙 XR2+为主,进一步提升 VR 一体机性能,降低产品功耗。感知交互方面,预计 2023 年眼动追踪技术、手势识别、面部识别等先进人机交互技术进一步落地到消费级 VR 一体机上。

五、分体式XR眼镜下降到2000元以内,一体式AR眼镜将逐步成为主流形态

2022 年,分体式 XR 眼镜产品众多,同质化现象较为严重。凭借低于 2500 元以内的市价,占据 AR/XR 眼镜市场主导地位。伴随着产业的规模化效益,预计 2023 年分体式 XR 眼镜价格有望将其价格降低到 2000 元以内,进一步打开消费市场。

分体式 XR 眼镜虽为 C 端市场主流,但在市场竞争不断加剧的格局之下,预计 2023 年一体式 AR 眼镜将逐步成为厂商主推 C 端产品形态。依托智能手机,形成多应用场景,多光学方案,多产品定位的多样化 AR 硬件市场,突出各家品牌产品差异化。 骁龙 AR2 平台作为新晋 AR 移动平台,短时间内暂时无法将其性能、功能全然落地于产品。2023 年,低功耗的可穿戴处理器依旧还有一段生命周期。

六、强社交属性作品更易成爆款,更多3A级作品上市

2022 年,VR 硬件基础体验进一步完善,内容生态已成为品牌 VR 厂商抢占消费市场推广的重要筹码。特别是随着索尼PS VR2上市,将带来更多3A级大作,已知的包括《地平线:山之呼唤》、《生化危机8》、《GT赛车7》、《捉鬼敢死队》、《Behemoths》以及《行尸走肉》等VR大作都将在2023年上市。

强社交属性作品更易成为爆款,VR陀螺评选的2022年度十佳VR游戏中,有4款都是强社交属性,如《Zenith:The Last City》、《Among Us VR》、《Gym Class-Basketball VR》、《Gorilla Tag》(相关阅读:【年度专题】VR陀螺评选:2022年度十佳VR游戏)。虽然从去年开始,很多元宇宙应用陆续上市,但强社交作品与元宇宙应用有一定差异,前者目的性更强,游戏可玩性和用户黏性更高;而元宇宙虽然很多也内置了游戏玩法,但里面的游戏很难像《Gorilla Tag》、《Inside the Backrooms》一样实现火爆出圈。

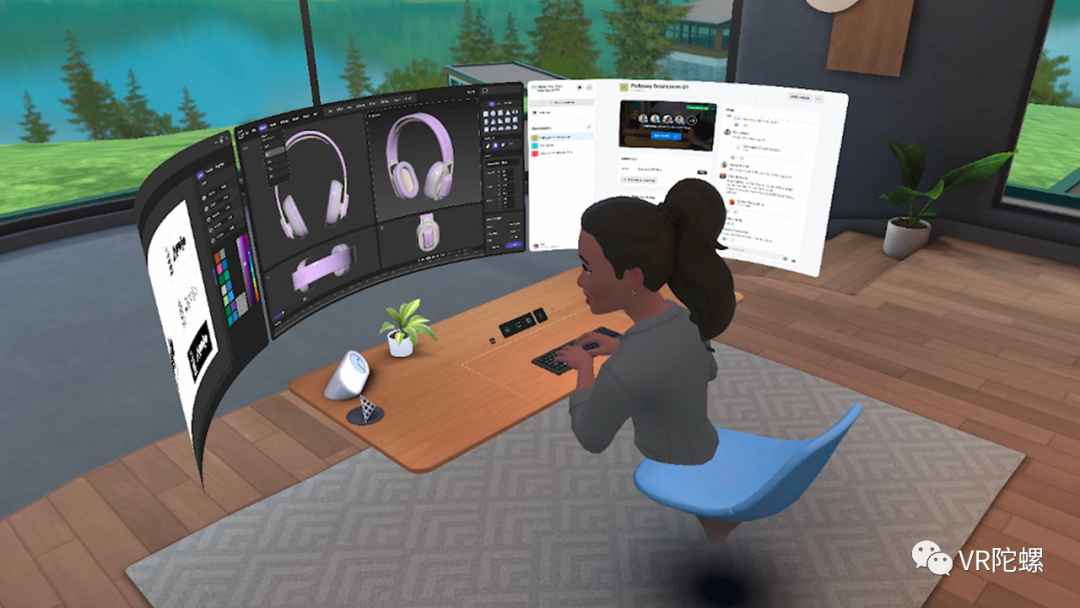

内容层面来看, 2023 年,独占/自制 VR 游戏、VR 社交、VR 办公、VR 直播和影视内容将进一步增多,但用户付费意愿较强的仍然是游戏板块。同时,预计还会有更多元宇宙类产品在2023年上线,但在流量有限的情况下,诸多没有核心特点优势的作品将难以取得满意的“同时在线人数”这一重要数据。

七、AR应用场景持续探索,预计消费端原生AR内容2023年起步

目前,AR 应用生态主要以手机端为主,伴随着一体式 AR 眼镜的推出,光显技术的成熟,市场起量,品牌方开始自制或与软件开发商深度合作,打造基于 AR 眼镜的原生 AR 内容。 在原生 AR 内容中,又以通过摄像头,利用 VSLAM 算法的应用最为重要,预计原生 AR 内容将在 2023 年迎来起步阶段,但前期多表现为收益乏力,需要品牌方提供激励支撑。 值得注意的是,苹果 MR 产品的发布将加速 AR 软件内容的开发进展,吸引更多开发者,激发市场潜力。

八、MR 趋势加深,全彩透视成标配

2022 年,VR 头显不再执着“封闭式体验”,增加 RGB 摄像头达成全彩透视,已成一体式 VR 产品趋势,代表产品包括Quest Pro、PICO 4、奇遇MIX MR、HTC Vive XR Elite等。 基于全彩透视,VR 游戏、VR 社交、VR 办公等场景可以在结合真实世界的情况下,涌现更多玩法。预计 2023 年 MR 内容将进一步增加,全彩透视技术迈向更成熟阶段。

九、VR/AR+B/G端市场,仍是主“盈”阵地

在 VR/AR 在 C 端市场沉寂的 2017—2021 年,来自 B/G 端的业务,支撑起了许多企业渡过难关。 如多领域 MR 解决方案商微软、多领域 AR 解决方案商 Vuzix、教育 VR 解决方案商 ClassVR、工业 AR 整体解决方案商瑞欧威尔,线下娱乐、教育 VR 解决方案商大朋VR 等。

在 C 端难以实现规模市场效益时,VR/AR+B/G 端市场,仍是主要盈利阵地。据战新元宇宙数据统计,2022 年累计共有 421 个招标项目,涉及 1693.43亿元。

招标主体包含政府、企业、高校、中学/职校、银行、文旅公司、移动通讯公司、报社、博物馆等。 随着疫情开放,加之经济复苏以及VR/AR 软硬件成熟,预计 2023 年 B/G 市场合作将进一步扩大,未来深度定制的 VR/AR 软硬件一体化解决方案将成为主流合作形式。

十、VR/AR产业融资整体金额增加,获投数目将减少

2023 年,投融资市场环境将比2022年有所改善,特别是国内疫情放开,对于企业项目落地、投融资进展都将带来助力。但投融资将出现较为明显的两极分化态势,资金更多流向早期项目和中后期项目。财务投资将更倾向于早期种子、天使轮项目投资;而国资、战略投资会更倾向于更稳定的中后期项目。

2023年财务投资机构,产业投资方和地方国资将会愈加谨慎。一方面受不确定的国际关系和经济环境因素影响,募资难度增加,二级市场的低迷传导到了一级创投市场;另一方面,融资企业的经营数据也难以支撑高估值,投资方对入局时间点的把握比较困难。此外,对VR/AR市场预期不够乐观,海内外对市场成熟的时间点延期也是一大因素。

不过2023年不排除一些大的变量,如苹果的MR产品如果在2023年发布,将从资本、产业、市场多个层面带动整体活跃度。

预计 2023 年,国内更多投资将向头部企业和明星项目集中,产业整体融资金额将会进一步增加,但融资数量可能会减少。现阶段而言,相对于 VR 硬件,预计 2023 年 VR 软件和内容版块会获得更多融资,仍属于产业发展前期的 AR 版块融资则会表现出多元化。

原文标题 : 【VR陀螺】2023年全球AR/VR市场十大趋势洞察