谷歌:Gemini解不了“小鬼”缠身,明年日子不容易

上篇美国广告综述《Meta与中概出海的爱恨情仇:TikTok踢馆,Temu送宝》中,海豚君主要讨论了Meta的逻辑和估值,认为在走过IDFA的影响之后,社交媒体、短视频的行业趋势还会带领Meta在明年的数字广告市场继续保持优势

上篇美国广告综述《Meta与中概出海的爱恨情仇:TikTok踢馆,Temu送宝》中,海豚君主要讨论了Meta的逻辑和估值,认为在走过IDFA的影响之后,社交媒体、短视频的行业趋势还会带领Meta在明年的数字广告市场继续保持优势。

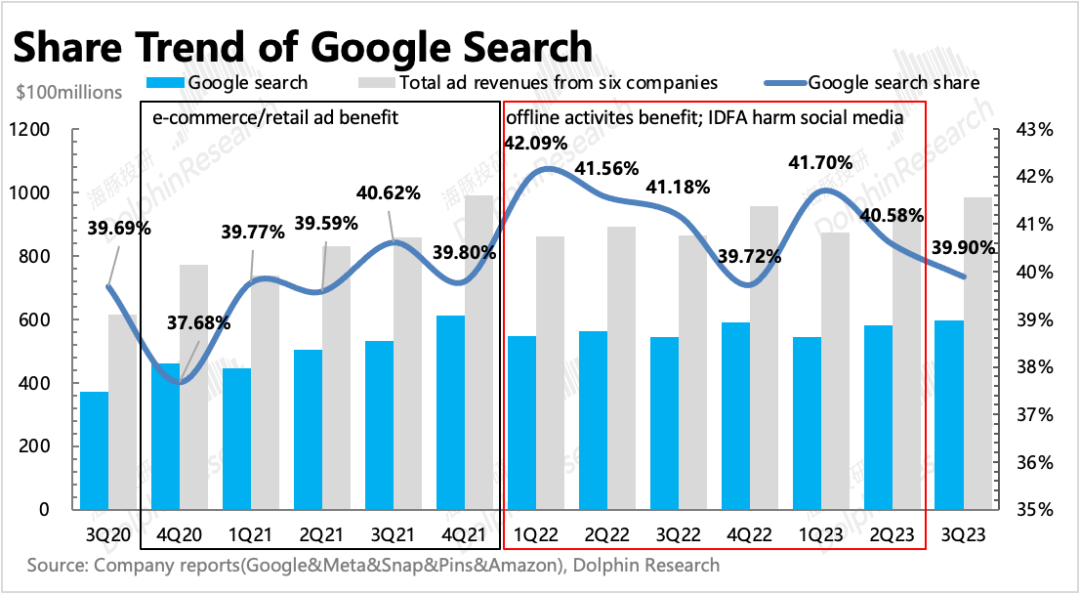

反之,作为IDFA影响下的获利方之一,Google可能在明后年的数字广告市场份额会有一些回吐。但因为同样带有一点短视频和Temu电商竞争红利的逻辑,以及新的AI广告工具Performance Max对搜索转化的提升、YouTube CTV的用户习惯趋势,因此Google整体广告增长也不用太过担心。而云业务,海豚君则期待能和微软一样看到一些AI带来的增量,从而带动云业务盈利水平继续改善。

但近期围绕Google的监管风险较多,其中Google Play税和苹果Safari搜索绑定的问题需要持续关注。如果申诉失败,监管实质性落锤,那么海豚君预计最早可能会对2024年下半年的收入产生一些影响。

具体分析如下

一、ChatGPT进击满一年,搜索格局变了吗?

距离去年底更具有普适意义的AI机器人ChatGPT 3.5面世以来,已经满一年。这一年AI大模型百花齐放,Google的Bard、Meta的LLaMA等等。但 GPT4.0推出依然是“熟悉的震撼感”,GPT-4.5也已经在路上,可以说Openai仍然是行业的领导者。哪怕是年尾Gemini的出现,虽然原生多模态的优势确实很突出,但仍然是以追赶者的姿态与ChatGPT竞争。

这是技术层面的高低之分,但落到商业上,用户与商家也有不同的评判标准。

1、C端:ChatGPT是“真爱”

从C端的流量来看,ChatGPT的领先者优势还是比较明显的。但显然这个优势更局限在Openai下面,New Bing虽然融合GPT的技术,但并没有带来追赶Google search的能力。

下面三个指标都能说明问题:

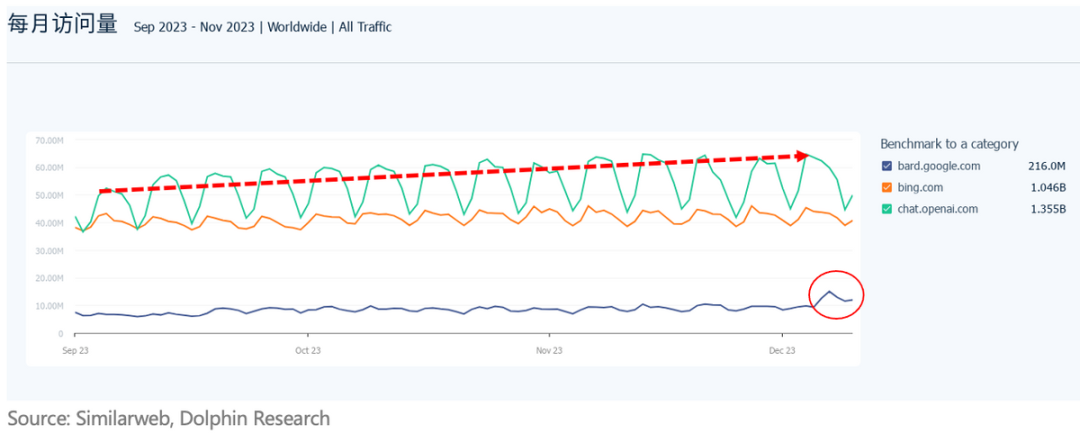

(1)根据Similarweb监测的数据,9月起ChatGPT的每月访问量甚至超过了Bing的搜索页面,并且趋势上还在走高。Bard则因为上周Google的Gemini Pro融合进来,因此近期也略有起势。

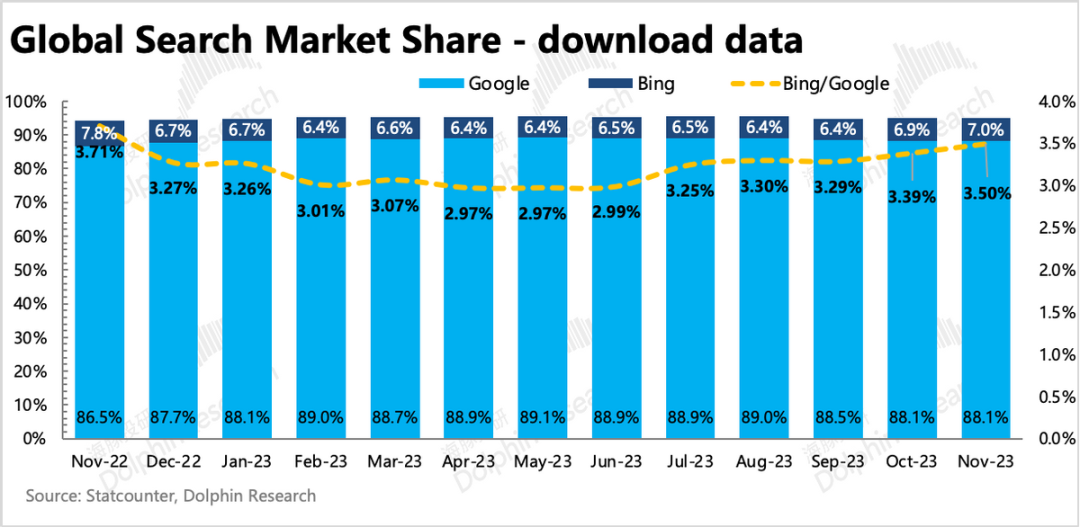

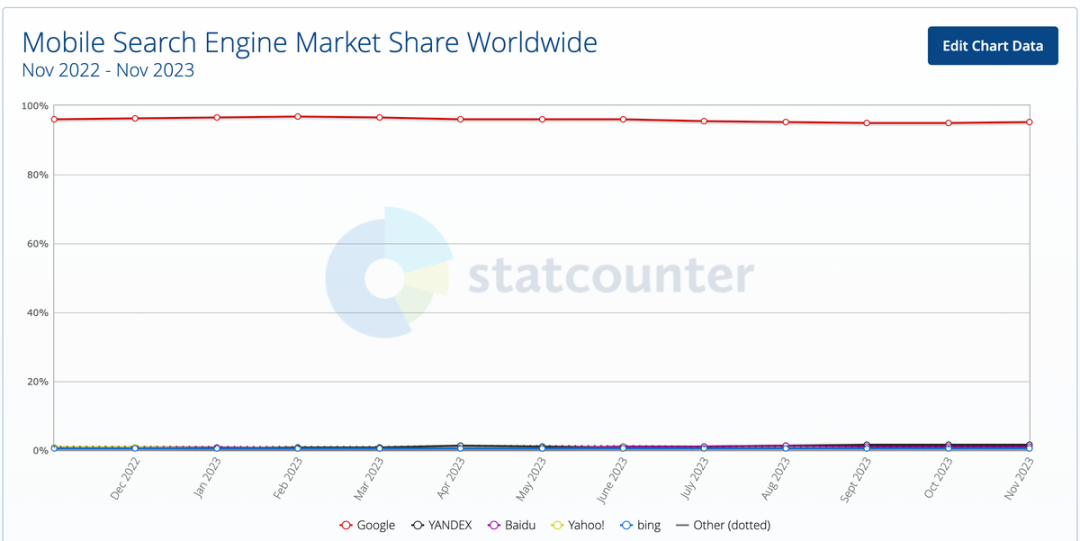

(2)再看用户在搜索的使用场景下,Google的下载量份额意料之中的高居榜首,超预期的是市占率同比还在提升,访问量也没有出现趋势性下滑。但与此同时,Bing的市占率也略有提升。两巨头双双拉升的情形,符合海豚君在年初的判断——谷歌和微软借助AI优势,挤压更多中小搜索引擎的空间。

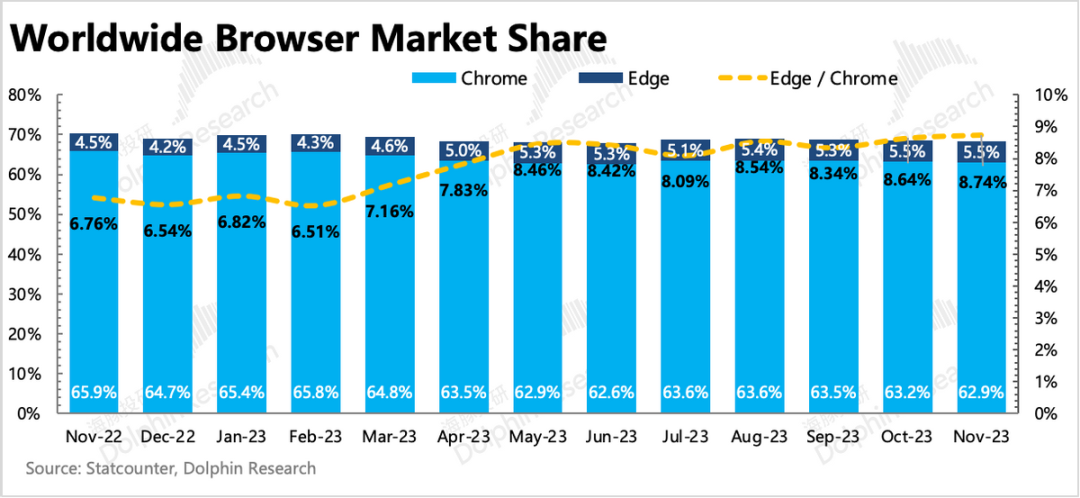

(3)不过,虽然含有GPT-4的New Bing,在流量上并没有太明显的提升效果,但基于微软 edge才能使用New Bing这个绑定,却对Edge有一些带动效果。我们拿Statcounter监测的浏览器下载量数据来看,Chrome/Edge的比例,已经从去年11月的14.8下降至今年11月的11.4,背后体现的是Chrome相对Edge的竞争力出现了小幅度的下滑,海豚君将之归功为New Bing(GPT-4)。

2、B端:再看看,变化还早

但从实际流量变现情况,也就是B端客户的视角中,恐怕还没有发生太大的变化。海豚君认为,背后的逻辑仍然是我们年初说的:

技术变革可以带来新的产品体验,既而带来新的用户流量。但在流量积累到一定规模之前,商家选择不同的广告投放平台,还会去衡量平台本身的业态情况,比如平台本身的业务模式、合作方式是否可执行、合作效果(转化率高低)等。

(1)根据Cowen在12月初的调研,广告代理机构目前还没有针对New Bing上的广告或者是Bard上的SGE(Search Generative Experience)有比较明显的预算分配,但关于广告巨头推出的优化广告ROI的AI工具,接受度则不低。

比如上篇综述中提及到的,Advantage+给苹果隐私政策阴影下的Meta带来了很大回补。Google与Advantage+对应的生成式AI工具,则是Performance Max(简称PMax)。PMax也是今年正式推出,商家可以利用PMax自动编辑生成广告创意,然后直接发布到Google的搜索、视频、图片、地图以及社交平台YouTube上。

AI生成不仅给商家提供了更多的广告创意、简化投放流程,从而降低成本,更重要的则是,这两个工具提高了广告精准推荐和实际点击转化的效果。

落到Google上,管理层在电话会中也有过明确的对比:广告主通过使用Performance Max,在成本相同下,转化率提高了13%。因此海豚君预计,PMax还将继续发挥效果,成为2024年Google广告业务增长的主要驱动力之一。

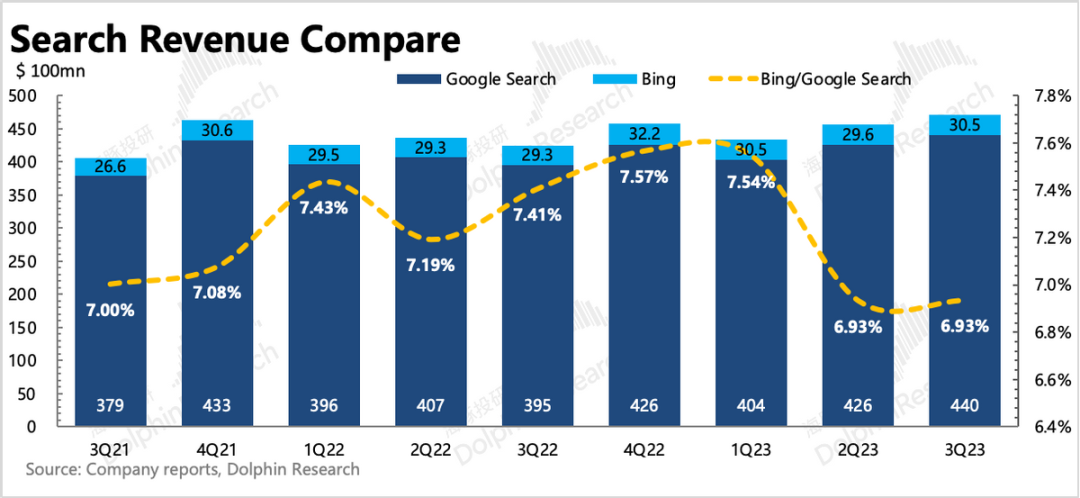

(2)另一方面,从Google与微软的搜索广告收入对比来看,两者的差距也并没有缩小的迹象。反而可能因为Google今年的PMax效果不错,二季度开始Google的搜索收入增长更快。

因此现在再回过头来看年初市场上高调的“搜索入口颠覆论”,不能完全说是无稽之谈,但至少从近一年的大趋势来看,ChatGPT目前toC也在转向收费服务,而toC免费toB变现的广告收入模式上,Google的搜索业务并未遇到真正的危机。

而年末Gemini终于上线,虽然存在一些争议,但对于Google来说,总归是掏出了一把像样的守城宝剑。至于能否抵挡住GPT 4.5的新一轮攻击,我们暂且拭目以待。

但无论最终的战况如何,可以确定的是巨头在AI上的投入还会一直持续下去,在看到变现之前会先看到这部分增量投入在报表中体现。一部分以技术团队薪酬成本的方式,阻碍集团提效的空间。另一部分以资本开支的形式,长年折旧垫高业务成本绝对值,只有靠未来更高的变现力来释放利润。

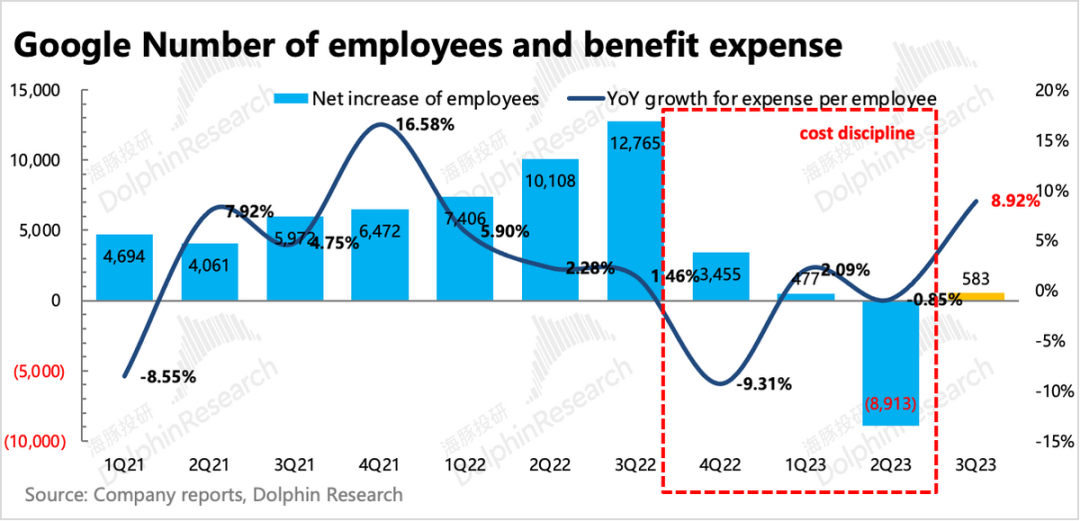

Google三季报已经初见端倪。在去年四季度至今年二季度期间,连续三个季度努力做“提效”后,今年三季度不仅雇员人数环比净增长,人均薪酬也在增加。依照研发人员薪资一般高于其他行政人员的情况,尤其是AI专用型人才显然工资会更高,因此三季度人均支出同比显著增长的8.9%,很可能代表着Google加大了在AI领域的团队投入。按照这种趋势,由于去年基数低,预计四季度的经营费用还会以更高的增速增长。

二、AI能否拯救Google云?

AI相关确实投入多,不止是Google有费用增加、资本开支增长的迹象,微软、Meta都提到了要提高Capex的相关表述。不过在微软的三季报中,AI的投入并没有拖累微软的利润水平,反而已经开始给到微软比较客观的增量价值。

但这里的增量不是由New Bing带来,前文的数据也可以体现出,广告主对AI智能问答入口并没有倾斜太多的预算,而是体现在企业在对云计算服务的需求增加。

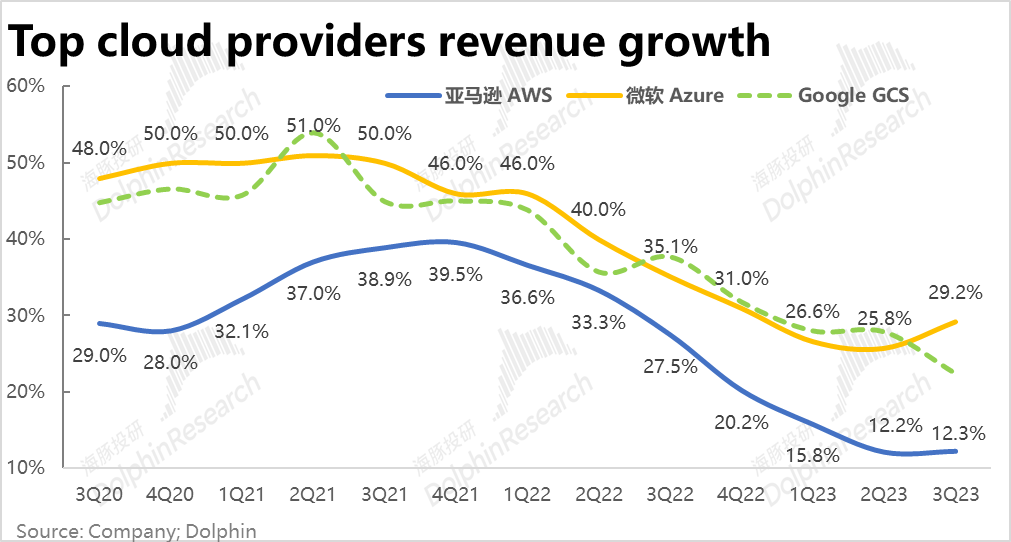

三季度(1Q24FY)微软云业务增速19%相比上季度14%出现明显提速,这在企业砍IT支出的周期环境,尤其对比另外两个同行,Azure和Google Cloud,一个增速刚刚停止放缓,一个增速还在下降的情况下,显然是AI带来的增量红利。

但通过C端直接变现的商业模型还不是很好。

1、订阅付费需要限制使用量。以GPT-4为例,对C端用户来说绝对是一个非常震撼且影响力巨大的产品,但在高昂的成本面前,Openai也无法做到游刃有余的定价。从目前的盈利水平来看,单看 C端业务仍然需要1)相对严格的使用限制;2)提高单次问答的定价,才能避免巨幅亏损。

其中,算力有限是头等问题。年初至今,从ChatGPT plus不限次数,到GPT-4上线初期的每4小时100次,到每3小时25次到11月大更新后的3小时40次,能够看出算力捉襟见肘的变化。11月补充算力期间,GPT-4也暂停了新用户订阅,直至上周才重新恢复。

2、另一个面向C端的产品就是办公软件的AI化。但对于Google来说,由于没有微软绝对垄断型的办公刚需产品Office套件,因此要模仿在微软的Copilot有点困难。Google的Workspace虽然同样也可以作为办公软件,但用户数和Office相差甚远——根据Similarweb数据显示,截至2023年11月,“Workspace.google.com”全球月度访问量只有5250万(包含PC+Mobile),与Office全球超15亿的用户数就不是一个数量级。

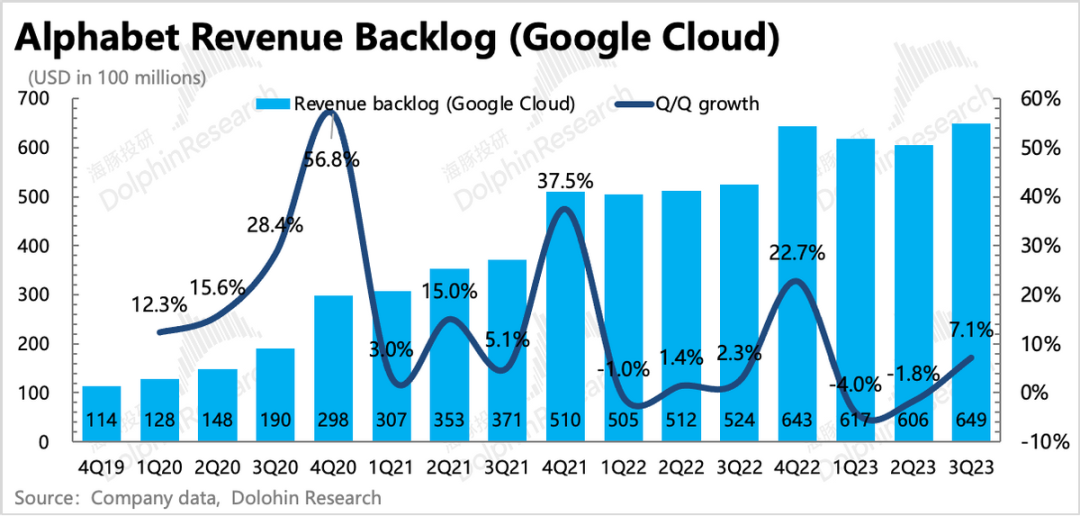

所以从这一轮AI对Google能够带来的最大增量价值来看,仍然还是面向企业端的云计算服务。市场可能失望的是,三季度Google Cloud并未展现出这样的红利,增速显著放缓,管理层解释为客户处于优化成本周期内。但由于云业务商业模式的特殊性,但短期的变化更容易受到当前或者上期新签合同规模的变动。

就拿谷歌自己来说,2020年四季度,疫情期间线上零售火热,谷歌云那个季度新签了好几个大单子,主要客户比如福特,积压的合同金额环比就增加了50%。然后下个季度也就是2021年一季度,体现到确认的收入上, Q1的云收入增速在高基数下并没有下降,并且2021年全年都稳定在45%以上的高增长状态。

因此,除了当期的收入增速,我们更要关注的是云业务剩余合同价值的变化(Revenue Backlog)。下图可以看出,截至三季度末,谷歌云的积压合同实际上还环比增加了7.1%,至少说明短期上不用太担心了。而今年前两个季度环比下滑,也正好对应着二、三季度的收入增速放缓。

实际上,将三季度的“存量合同中当期确认量增速下降”与“新增合同额增速回升”两个数据变化结合起来意味着:部分存量客户确实存在优化成本(处于削减IT等资本开支的周期内),但AI同样带来了新客户的需求。

但可能因为Bard的发布会出错bug,使得Google Cloud吃到AI红利的时机要晚于Azure,而随着Gemini Pro正式向云客户开放,我们预计下季度云业务收入将会体现AI带来的增量。

三、短视频内部侵蚀,YouTube的春天是CTV?

由于隐私政策的影响,YouTube广告收入在去年下半年到今年上半年的表现很拖后腿。但从二季度有了好转迹象之后,三季度增速直接提高了8pct。究其原因,“Short短视频变现”+“CTV红利”是撬动趋势变化的核心变量。

但放到明年来看,这两个驱动力也有一些边际变化,下面海豚君将分别进行讨论。

1、Shorts可能仍然存在内部侵蚀

毫无疑问,2024年是广告主会正式将短视频纳入重点营销渠道的一年,但平台之间的竞争也会更加激烈。在上篇广告综述中,我们提及明年Meta Reels收入将呈现出一定规模(全球100-200亿美元),并且是对公司带来明确增量的一年(2023年三季度之前还存在内部之间相互侵蚀的问题)。

同样的,Google下的YouTube在今年也正式开启了Shorts的商业化。在平台的流量倾斜和创作博主激励基金下,eMarketer预测到2023年底将会有64%的美国YouTube观众也是Shorts用户,也就是1.5亿人。但海豚君认为,YouTube Shorts与中长视频之间的相互“内耗”问题可能比Meta反而要更严重。

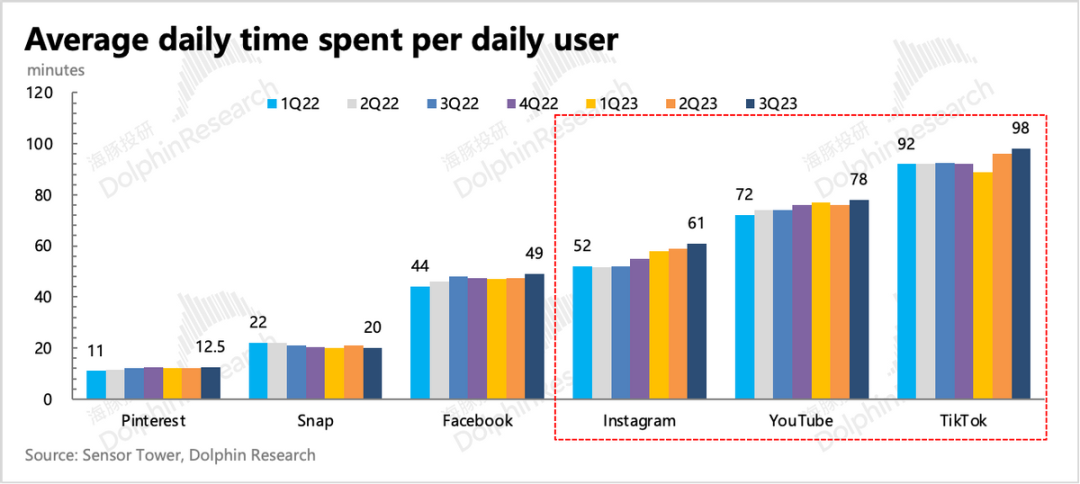

根据Sensor Tower的单用户日均时长数据,YouTube从1Q22到3Q23一共增长了6分钟,同期Instagram和TikTok也分别增长了9分钟、6分钟:

(1)首先,毫不意外TikTok的用户粘性仍然是最优秀的,在92分钟/天的基础上还能增加6分钟。

(2)而Instagram、YouTube这一年多都存在增加短视频功能的变化,并且在本身时长也低于TikTok的情况下,这样的增幅自然就偏弱了。但海豚君认为,尽管Instagram的日均时长三者最低,但从短视频上线后对整体时长的拉动来看,Instagram吃到的红利(+9分钟)优于YouTube(+6分钟)。

更关键的原因是,在媒体平台过去的两年发展变化中,除了社交媒体信息视频化趋势,还有流媒体网络电视CTV(类似国内智能电视)加速挤压传统有线电视的趋势,而YouTube在这其中也属于受益群体。

也就是说,YouTube在“短视频”+“CTV”双重利好下,整体才提升了6分钟,很大程度上能够说明,目前短视频对YouTube原来的中长视频内容仍然存在时长的互相侵蚀。

那么什么时候Shorts能够发挥出它的“时间杀手”特色,带动YouTube整体时长向前跨一大步?

——海豚君认为,可能还需要边走边看,毕竟这涉及到平台方如何在“短视频内容”和“中长视频内容”之间流量分配的问题。从行业趋势走在前面的中国来看,短视频糅杂在中长视频里面的内容呈现方式,可能效果一般。

2、CTV短期竞争加剧

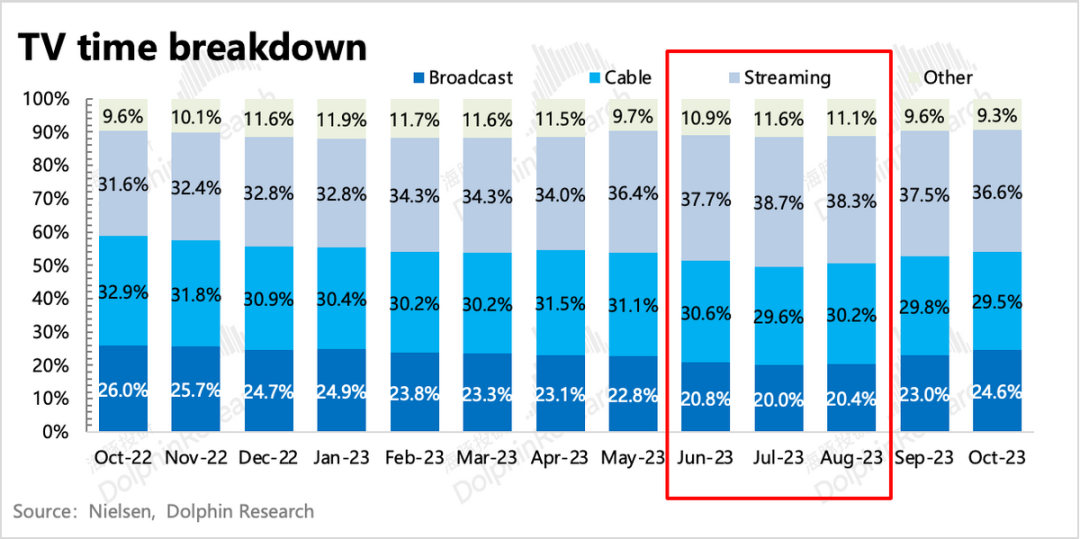

反过来说,与其去博弈明年竞争更加激烈的短视频,不如看看YouTube在“剪线趋势(居民减少向有线和广播电视频道付费)”下继续吃红利的机会。根据Nielsen数据显示,由于疫情给流媒体带来的流量红利,近几年来传统有线电视的时长份额一直在萎缩,只有在体育节目扎堆期间(目前大部分体育节目的转播版权还在有线电商运营商手上),比如今年的8、9月(有NFL、MLB两大赛事),时长才有略微提升。

而在今年年中开始的好莱坞罢工事件,更是给传统媒体的影视内容更新的节奏按下了暂停键,而流媒体还可以靠着库存内容以及YouTube上的UGC内容给用户提供服务。因此在6-8月,体育赛事还没开始之前,广播以及有线电视的时长份额出现加速下滑。

不过截至10月,美国用户仍然有超过一半的时长花在传统电视(广播+有线)上,这是流媒体(包含联网电视Connected TV)未来成长的想象空间。但相比于中国地区电视大屏时长很快衰落,美国用户因为使用习惯的原因(家庭成员多、客厅宽敞),虽然移动互联网发展已经相当成熟,但并不会因此舍弃电视大屏。因此这种情况下,“流媒体”+“电视”催生出来的CTV用户需求,反而得到了加速发展。

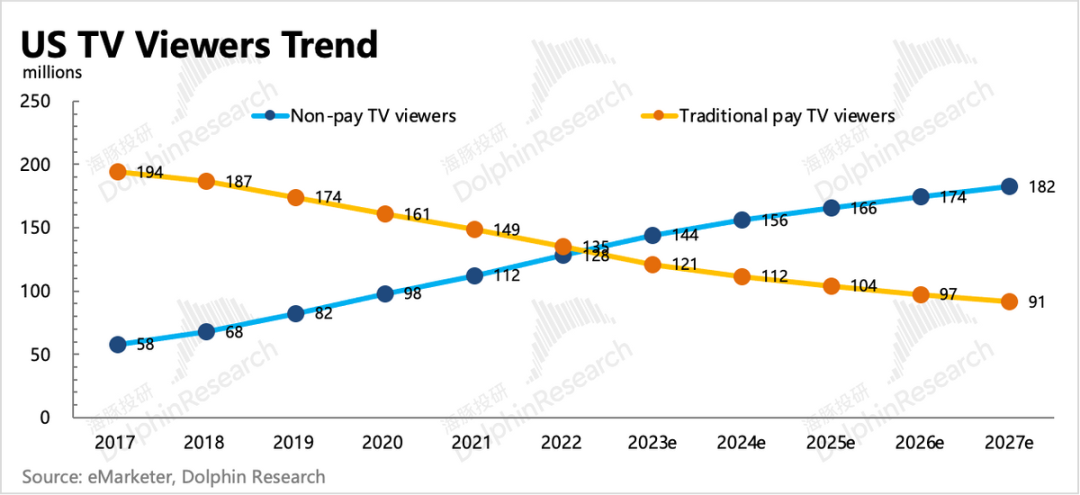

根据eMarketer的预测,2023年美国CTV用户约2.3亿人,在整体互联网用户的渗透率已经达到75%。其中“剪线族”(未支付传统有线电视费)用户有1.4亿人,未来几年还将进一步提升。反之,传统有线电视用户则将进一步萎缩。

常用流量的增加,意味着中长期下,用户会花更多的时间在流媒体内容上。由于CTV需求的变现主要依赖广告,因此用户时长的迁移势必也会影响到广告主的预算分配。

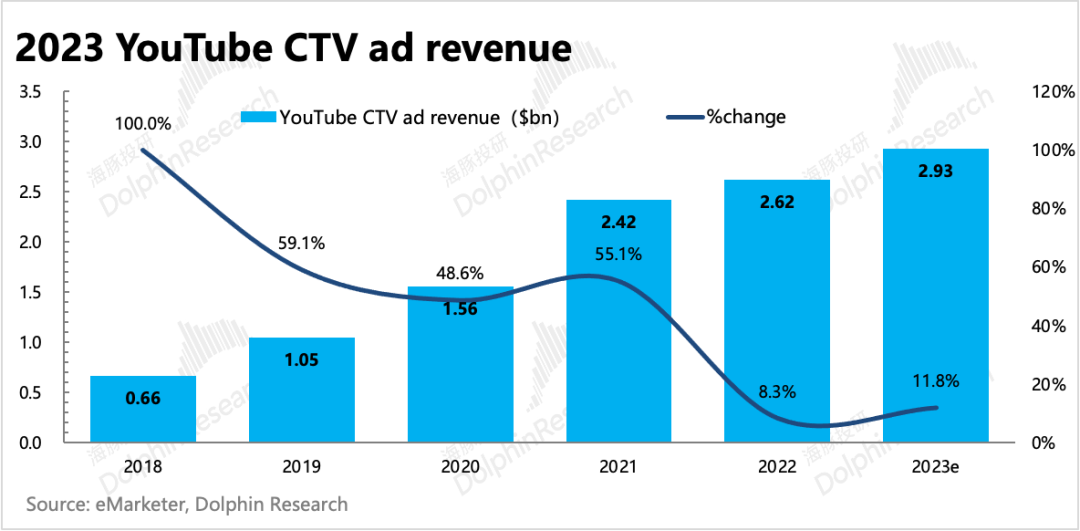

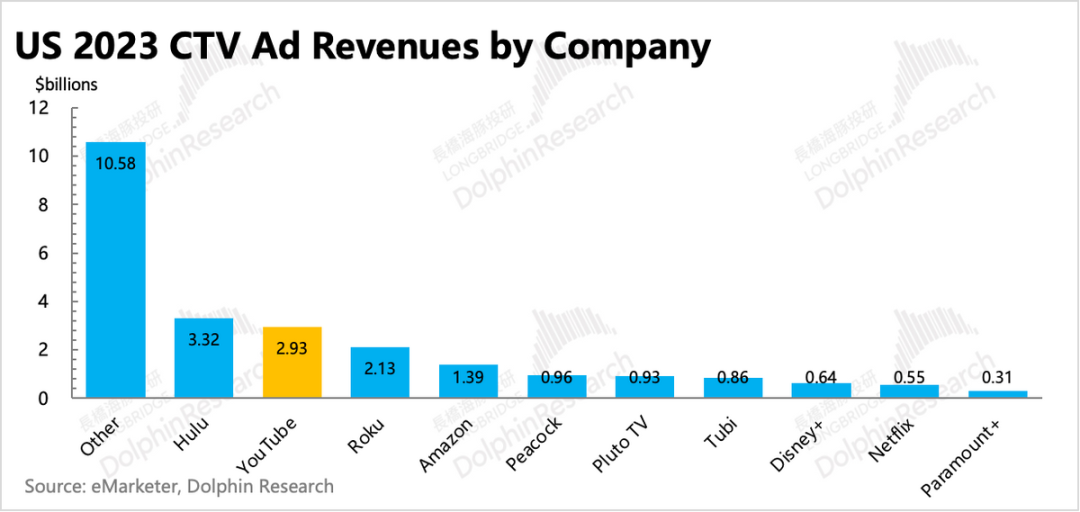

市场蛋糕变大,YouTube作为CTV内容供给方的重要一员,中长期自然会继续受益。8月好莱坞罢工潮兴起,传统电视频道缺少内容,而依赖用户UGC内容的YouTube TV未受影响,并因此而获利,三季度YouTube的CTV广告收入同比增长31%(数据来源The information)。

而随着YouTube CTV时长占比越来越高,YouTube也在积极寻求更好的变现。12月Nielsen透露,YouTube正在调整CTV广告插播策略,期望通过更少的打断但每次更长的广告时间,来同时满足用户观影体验和广告主的投放需求。

但另一面,竞争格局明年也有边际变化。随着Netflix、Amazon Prime以及Disney+从今年开始正式增加广告支持模式,并引导用户接受观看视频时有广告插入,明年预计规模将有不小的增长,届时YouTube广告收入的市场份额可能会受影响,个体增速不及行业增速(eMarketer预计美国CTV广告市场2023-2027年五年平均复合增速为15.6%)。

四、监管风险频出,影响需要关注

上文我们主要围绕了几个支撑估值的核心业务,搜索、云、YouTube,三季度以来的一些变化进行了归纳和前景分析。但近期市场围绕Google热议的话题,除了Gemini,还有反垄断相关的监管风险,包括:

(1)Google Play税纠纷。最新消息是Google败诉Epic,并同意向联邦法院支付7亿美金的罚金,以及简化应用软件从其他渠道下载流程,同时继续提供第三方支付系统(Google在部分地区已经实行1年多)。

说到应用商店税,就不得不提Apple也面临的同样问题,但Epic和Apple之间解决起来就没那么顺畅了。个中差异,核心在于一个是开放生态,一个是封闭生态。在封闭生态里面,Apple Store是否存在垄断性不太好判定。但是在一个本身就是开放的生态里面,不同的应用商店也就类比于不同的应用软件,理论上就需要站在同一起跑线竞争。

如果扯开一个口子,那么对于能够有用户、流水都较高的大型应用软件来说,就有动力去通过自建官网渠道来绕过Google Play了。不过海豚君认为,潜在的损失可能很有限:

首先,并不是所有软件都有自建渠道绕开Google Play的能力,而其他第三方分发平台的流量确实和Google Play不能比。

其次,从用户使用习惯的角度来看,开发商想要完全绕道Google Play仍然很困难,除非是已经被验证成功的全球顶级产品。

通过海豚君测算,假设30%的流水绕过了Google Play,那么对于庞大的Alphabet母公司报表来看,对收入和利润的影响控制在低个位数:

根据Sensor Tower和美银的数据,2023年Google Play上的App流水达到385亿美元,按照26.8%的综合费率(2023年Google Play调整了费率,对所有App前100万美元流水费率降至15%,剩余仍然按照30%来收取),那么2023年的净收入为103亿美元,30%流失就意味着31亿的亿元收入减少,约占Google 23年总营收的1%。再按照10%的成本率+20%的经营费用率,剩下27.8亿美元的经营利润,约占Google23年经营利润的3.4%。

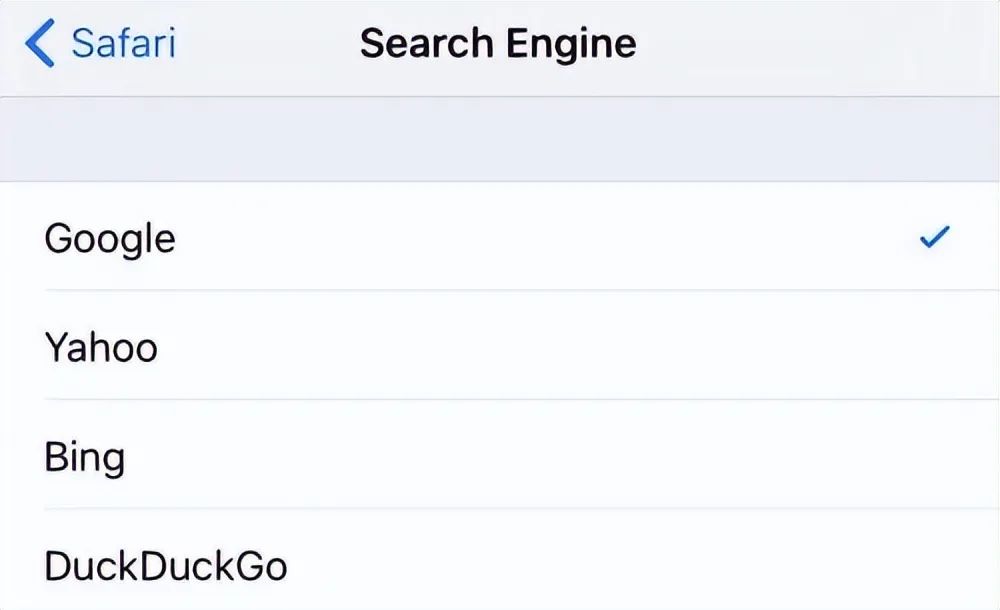

(2)Apple与Google默认搜索引擎的绑定问题。海豚君认为这个影响可能会更需要关注。9月美国联邦法院针对Google在iPhone的Safari上“付费”成为默认搜索引擎的问题,对Google和Apple同时提起诉讼,认为两家的这个行为涉嫌垄断。根据不同的说法,Google每年给Apple上缴的分成费达到80-190亿美元,分别占Apple 2022年总收入的2%-5%。

再根据Google申诉的一份声明中披露,Google通过Safari浏览器获得的搜索广告收入,向苹果分成的比例为36%。这意味着Google从Safari浏览器获得的全部搜索收入为222~527亿美元,这相当于2022年Google整体搜索收入的13.7%~32.4%。由于搜索业务本身利润率较高,因此对利润的影响也会高于收入。

海豚君认为,该案的影响最终可能在可控范围内,但也有小概率的变数:

假如联邦法院对此案诉讼成功,那么对Google的影响变化就是用户在Apple设备上的需要先自主选择搜索引擎而非原来的系统自动默认。但从目前的搜索引擎使用体验来看,Google仍然在用户心中是当之无愧的首选(根据Statcounter数据,Google搜索引擎在移动端的份额仍然维持在95%)。

唯一潜在的风险就是New Bing借助GPT弯道超车,只是现在两者的用户差距还比较大,这需要OpenAi以及微软在AI技术和产品功能体验上长期持续性的领先Google,显然并非易事。

与此同时,这项诉讼比较复杂,因为相关方不仅仅涉及Google,Apple也需要对此给出态度。从Apple的角度,取消默认搜索的话,自己就直接少了一大块躺赚的收入,自然意愿度不高。因此两个巨头与联邦法院的拉扯估计还得一段时间。目前这项诉讼仍然在进行中,市场预计至少会到明年下半年才有一些阶段性的进展,海豚君会持续关注事态发展。

五、总结:从中性估值的弹性与风险收益的角度,Google并非广告股最优选

结合上文的分析,对于Google未来的展望其实就相对比较清晰了,但细分业务也存在不同的短长期变化。整体来看未来的增长趋于稳定,相比于Meta以及几个小票的广告股,短期弹性可能并不多。

1、收入端

(1)搜索:以稳为主,GPT洗涤一年,对Google的搜索收入基本没影响。而年底Gemini及时推出,给了部分产生犹豫想转移预算的商家重新考虑的机会,另外AI可以继续通过提高搜索广告的转化率来增加变现,简单来说,Performance Max 2024年还是主要驱动力。

但随着2023年下半年大部分社交媒体逐步走出苹果IDFA的影响,以及TikTok的竞争,Google搜索在此期间多吃到的数字广告份额,可能也要吐出一部分出来。与此同时,随着线上零售的渗透率提高,亚马逊等电商平台的变现优势也会进一步放大。

谷歌和苹果的解绑风险可能会影响2024年之后的搜索收入,但如果解绑也省去了上缴苹果的分成,所以利润影响会小一些。

(2)YouTube的广告业务简单而言,无论是短视频还是CTV,更多的是受益行业Beta红利,但自身的Alpha纯效益可能并不明显。

Shorts的增量来源于量价提升,加载率提高、CPM增加,但由于难以回避内部时长相互侵蚀的问题,因此从集团角度,整体收入增量可能需要打个折。

另一面,明年短视频将进入竞争加剧的阶段,但相比于TikTok、Meta,YouTube还需要解决如何平衡短视频与中长视频之间的流量问题,毕竟YouTube本质上是内容平台,平台的天然流量来源于YouTube博主的中长视频内容。如果刻意倾斜流量给Shorts,那么自然就会减少中长视频内容的展示量,继而影响博主创作内容的动力。

CTV是一个用户习惯变化导致的行业大趋势,目前还处于一致对“外”(传统广播/有线电视频道)的行业高速增长期,因此YouTube CTV增速也不会低。但由于明年也是Netflix、Disney+以及Amazon Prime加速广告变现的时期,因此YouTube CTV广告份额可能会有削弱。

(3)云业务虽然三季度增速吓坏了市场,但海豚君对后续的增长并不悲观,预计下季度会很快看到AI带动下的增速回暖。

2、利润端

海豚君预计整体仍然可控,但预算分配上,AI投入的占比会进一步提升。从集团角度,降本增效节奏会变慢或者停滞,也就是利润绝对额的增长更多的是靠收入扩张。

结合<1-2>的讨论分析,海豚君对Google的收入和盈利预期相比彭博一致预期略微保守一些(主要在搜索和Google Play收入上),但未考虑解绑Safari的可能损失。预计Google 2024年收入增速11%(BBG Consensus yoy+12%),经营利润949亿,同比增速14.6%,经营利润率28%,较2023年缓慢提升1pct。

Google历史上Forward EV/EBIT一般在12x~25x区间,中枢为18x,即对应1.7万亿,与目前市值相差不大,意味着在海豚君的假设预期下,目前Google合理中性的上升空间已经不大了。

因此这个时候投资者需要更关注Google所面临的风险,除了上文提及的几个事件进展外,尤其需要关注美国宏观经济的变化,虽然海豚君认为硬着陆的可能性不大,但仍然建议紧密跟踪宏观数据,警惕超预期的消费疲软问题出现。

原文标题 : 谷歌:Gemini解不了“小鬼”缠身,明年日子不容易