寒武纪招股书披露:三年亏了16亿,未来几年无法保证实现盈利

近日,上交所官网显示,寒武纪科创板上市申请获得受理,正式向资本市场发起了冲击。

北京证监局披露寒武纪上市辅导消息后,这家AI芯片独角兽的IPO进程再次更新。3月26日,上交所官网显示,寒武纪科创板上市申请获得受理,正式向资本市场发起了冲击。

寒武纪科技的前身是中科院研究所下的一个课题组,而中科院是中国第一个专门从事计算机科学技术综合性研究的国立学术机构,曾自主研发了中国首台数字电子计算机、首个通用CPU龙芯,至今仍是寒武纪科技的重要股东和产学研长期合作伙伴。

如果寒武纪成功登陆科创板,将成为毫无悬念的“AI芯片第一股”,但此前包括公司业绩状况、股东状况、创始人持股等公开信息均难以获悉。伴随着招股说明书的亮相,寒武纪也以更加透明展示在市场面前。

222亿元的独角兽

寒武纪团队其实早在2008年就开始研究神经网络算法和芯片,并于2012年开始陆续发表研究成果。

2016年,寒武纪正式由“龙芯之父” 胡伟武教授的弟子,“双陈”陈云霁和陈天石创立,寒武纪成立之后,经历了6次增资和3次股权转让。

2016年,刚成立的寒武纪获得来自科大讯飞、涌铧投资等的天使轮投资;

2017年,寒武纪获得来自中科院的1000万人民币Pre-A轮融资;

2017年,随后更是获得1亿美元A轮融资,投资方为联想创投、中科图灵、涌铧投资、国科投资、元禾原点、阿里巴巴、国投创业,成为全球AI芯片领域第一家独角兽公司;

此外,寒武纪在2018年还分别获得了两笔金额未知的融资,投资方包含国新控股、招银国际、TCL资本、联想创投、中科院科技成果转化基金等,该两笔融资后的寒武纪估值约为25亿美元。

2018年6月21日,寒武纪获得来自招商局中国基金的4000万的投资。

图片来源:寒武纪招股书截图

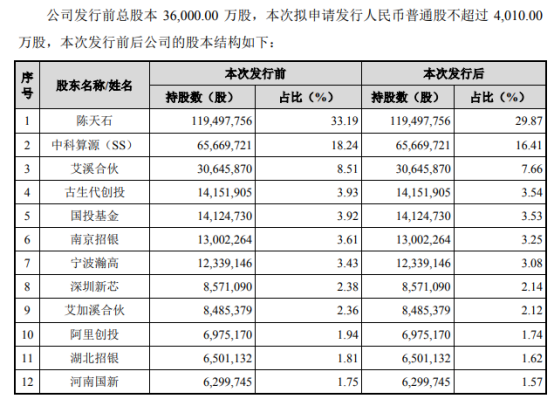

经过多轮投资与股权融资后,寒武纪估值在221.6亿元左右(约31.26亿美元),其中公司控股股东陈天石合计控制公司41.71%的股份,而中科院所属公司中科算源、员工持股平台艾溪合伙、古生代创投、国投基金等分别位列寒武纪第二到五大股东,持股比例分别为18.24%、8.51%、3.93%、3.92%。

图片来源:寒武纪招股书截图

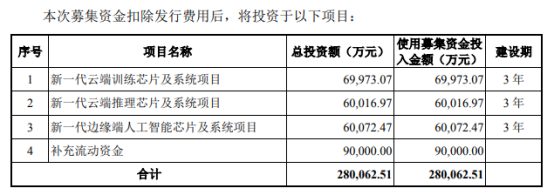

根据招股书显示,寒武纪计划募集资金约28亿元,拟发行不超过4010.00万股,资金将用于新一代云端训练芯片、推理芯片和边缘端智能芯片及系统的研发。

尚未盈利

寒武纪是目前国际上为数不多全面掌握了智能芯片及其基础系统软件研发的企业,能提供云边端一体、训练推理、具备统一生态的系列化智能芯片产品和平台化基础系统软件。

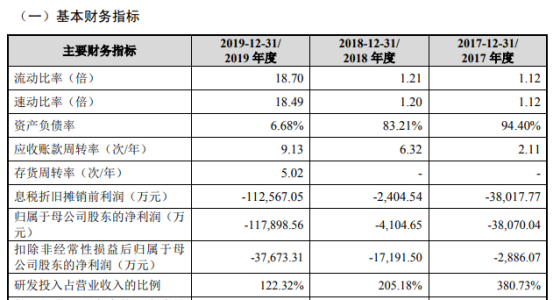

在研发技术上寒武纪保持了较高的资金与人员投入,2017年、2018年和2019年,公司研发费用分别为2986.19万元、24011.18万元和54304.54万元,研发费用率分别为380.73%、205.18%和122.32%。

公司拥有研发人员680人,占员工总人数的79.25%;拥有硕士及以上学历人员546人,占员工总人数的63.64%。

图片来源:寒武纪招股书截图

图片来源:寒武纪招股书截图

据了解,寒武纪将采用第二套上市标准,预估市值不少于15亿元,最近一年营业收入不低于2亿元,且最近三年累计研发投入占营业收入的比例不低于15%。

营收方面,2017-2019年寒武纪实现营业收入分别约为784.33万元、1.17亿元、4.44亿元;当期对应实现归属净利润分别约为-3.81亿元、-4105万元、-11.79亿元,近三年寒武纪累积亏损约16亿元,报告期内,寒武纪未实现盈利。

对于公司报告期内净利波动较大的原因,寒武纪表示,主要原因是公司研发支出较大,产品仍在市场发展状态,且报告期内股权激励的股份支付金额较大。

客户与供应商均高度集中

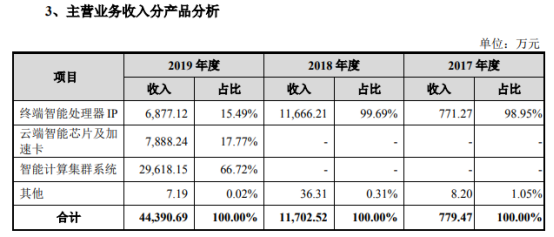

寒武纪当下的目标市场也比较明确,主要是较高端的高性能计算领域,先后推出了用于终端场景的寒武纪1A、寒武纪1H、寒武纪1M系列芯片、基于思元270的云端智能加速卡系列产品以及边缘智能加速卡。

并且寒武纪的客户与供应商均高度集中,2017年、2018年和2019年,寒武纪前五大客户的销售金额合计占营业收入比例分别为100.00%、99.95%和95.44%。

此外,2017年-2019年,寒武纪向前五名直接供应商合计采购的金额分别为1422.28万元、20315.49万元和36271.17万元,占同期采购总额的比例分别为92.64%、82.53%和66.49%,占比相对较高。

当下寒武纪已经通过中科曙光的AI服务器占领AI云市场;在智能终端领域,与华为海思的麒麟系列芯片合作打造生态。