陆金所赴美上市,拿什么对标蚂蚁和腾讯?

10月8日,中国平安孵化多年的金融科技“长子”——陆金所控股正式向美国SEC递交招股说明书,计划在纽交所上市。这也是继蚂蚁集团、京东数科之后,今年国内第三家选择上市的金融科技独角兽企业。

靴子终于落地。

在经历多次上市传闻之后,10月8日,中国平安孵化多年的金融科技“长子”——陆金所控股正式向美国SEC递交招股说明书,计划在纽交所上市。这也是继蚂蚁集团、京东数科之后,今年国内第三家选择上市的金融科技独角兽企业。

市场传闻此次IPO将募集20亿至30亿美元,若数据属实,这将成为美股历史上募资金额最高的金融科技IPO。

陆金所,全称为上海陆家嘴国际金融资产交易市场股份有限公司,于2011年9月在上海注册成立,注册资金8.37亿元人民币,是中国平安旗下成员之一,总部位于国际金融中心上海陆家嘴。

招股书显示,陆金所收入连年增长,从2017年的278亿元增长至2019年的478亿元。通过陆金所平台借款的人数、在贷余额、平台累计注册用户数、活跃投资者等关键指标均呈现了逐年增长的态势,而客户资产总规模在2017年至2019年呈下降趋势,但2020年上半年有小幅增长,达到3,747亿元。

仅从数字来看,陆金所招股书呈现的结果表现是亮眼的,但在数据之外,以P2P业务起家的陆金所,在近年来国家严管P2P的背景下,业务转型效果如何更加值得关注。

2015年3月18日,中国平安宣布,陆金所的P2P业务与平安直通贷款业务、平安信用保证保险事业部整合为“平安普惠金融”业务集群。剥离P2P业务的陆金所成为一个金融理财信息咨询平台,仅提供技术服务。虽然之后平安又把普惠金融业务出售给陆金所控股,但前者与后者始终独立运营。2019年8月,为配合国家监管政策,关停P2P业务的陆金所彻底成为了一个技术服务平台。

作为中国平安孵化的金融科技公司,陆金所认为自身走出了一条独特的“重+轻”的信贷和资产管理之路。

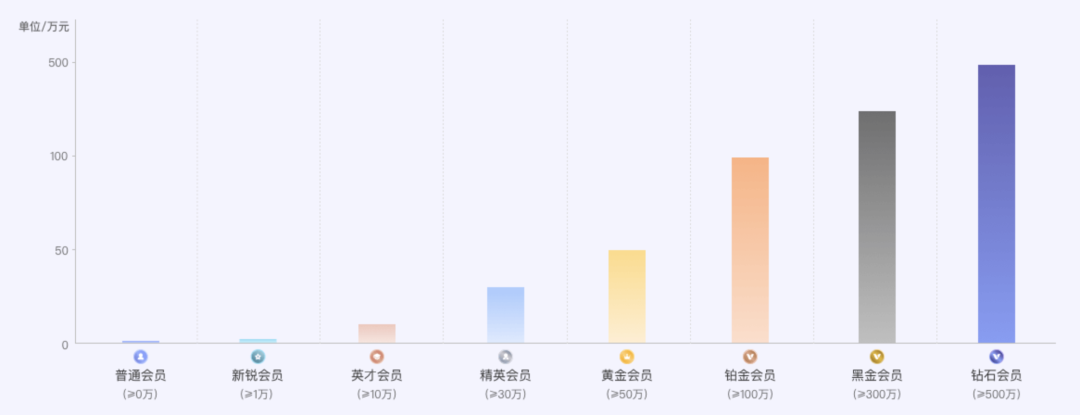

“重”是指陆金所的目标客户一般是拥有金融资产、房地产或有商业银行信贷渠道的高质量借款人。截至2020年6月30日,无担保平均贷款规模为146,513元,有担保平均贷款规模为422,398元。此外,在陆金所平台上,75.4%的投资超过30万元。

陆金所官网的会员等级介绍

“轻”是指陆金所以提供技术服务为主,截至2020年6月30日,贷款资金中99.3%来自第三方,理财产品100%来自第三方机构。截至今年6月30日,公司承担的信用风险敞口仅为2.8%,零售信贷业务和资产管理业务的信用风险主要由合作伙伴承担。

在招股书中,陆金所将自己的竞争对手定义为蚂蚁集团和腾讯理财通等大型互联网公司支持的纯线上技术金融平台,和银行等专注于零售贷款或财富管理的传统金融机构。

陆金所认为,无论是贷款还是定制化投资咨询服务,传统金融机构对客户资产门槛要求较高,且传统金融机构缺乏相应的技术和数据能力进行个人资产分析。

而蚂蚁集团、腾讯理财通等在线TechFin平台缺少相应的财务数据和财务信息,更多地依赖社会行为数据而不是金融数据进行信贷决策,缺乏风险评估能力,因此只能关注期限较短、规模较小的贷款。在投资方面,TechFin平台仅提供了面对“小白”的大众理财产品,无法满足高净值人群的需求。

在此次招股书中,陆金所表示,此次募资金额将用于技术基础设施建设、技术研发、技术投资或收购等方面,借以强化企业科技赋能的定位。

通过技术服务平台撮合“高价值个人投资者或借款人”与“理财产品提供商或资金出借方”的成交,这是陆金所在银行等传统金融机构和蚂蚁集团、腾讯理财通等TechFin平台双重压力下的发展之路,也是“重+轻”模式的本质。