鹰瞳科技IPO:AI医疗企业为何难撕盈利难的“标签”?

日前,专注于AI视网膜影像领域的鹰瞳科技已通过港交所的聆讯,并于9月22日晚在港交所官网披露通过聆讯后的资料集,择日将正式启动招股和挂牌上市,由瑞银集团和中信证券担任联席保荐人。这也意味着,如若不出大的意外,鹰瞳科技也将成为“AI医疗第一股”

日前,专注于AI视网膜影像领域的鹰瞳科技已通过港交所的聆讯,并于9月22日晚在港交所官网披露通过聆讯后的资料集,择日将正式启动招股和挂牌上市,由瑞银集团和中信证券担任联席保荐人。

这也意味着,如若不出大的意外,鹰瞳科技也将成为“AI医疗第一股”。

尽管鹰瞳科技的上市将为大AI医疗产业带来一股极大的信心与希望,又尽管AI医疗的出现与推广切实为临床医生减轻了工作负担和提供了备受期待的解决方案,然而事实上,AI医疗的商业落却远非想象中那般顺利。

那么问题来了,AI医疗企业为何难撕盈利难的“标签”?上市到底是不是AI医疗企业的必经之路?什么阻碍了AI在医疗上获得重大突破?哪些方向有望拓宽AI医疗的想象空间?或许,我们可以从鹰瞳科技的招股书中窥见一斑。

01 难以撕掉的盈利难“标签”

事实上,AI技术发展至今已有十余年的光景。但公众对于AI技术真正有所感知,始于2017年的人工智能围棋程序Alpha Go战胜了人类世界当时排名第一的棋手柯洁一事。在引发很长一段时间热议的同时,人们也看到AI为世界所带来的无限可能。

眼下,除了智能风控、对话式AI/智能客服、自动驾驶、RPA(机器人流程自动化)、智慧城市等各类热门赛道不断爆出融资、合作等利好消息之外,一些已拥有一定市场优势的AI企业也开启了一波“上市潮”。

除了“AI四小龙”商汤科技、旷视科技、云从科技、依图科技均处于不同的上市进程之外,精耕于AI医学影像的鹰瞳科技也已通过港交所聆讯,并有望在近期正式挂牌上市。

公开资料显示,鹰瞳科技创立于2015年,主要提供AI视网膜影像识别的早期检测、辅助诊断及健康风险评估解决方案,改进了慢性病传统的早期检测及辅助诊断方式,在医疗机构和大健康供应商中实现对慢性病的无创、准确、快速、高效且可扩展的慢性病检测及诊断。

对于鹰瞳科技的上市,一位投行工作人员对『数科社』表示,“在AI医疗大赛道中,由于医疗影像诊断有着可存储、可传输、又相对更易标准化等方面的特点,因此这也是AI在医疗领域最早落地的领域。当然,专注于此的鹰瞳科技自然也获得了IPO的先发机会。”

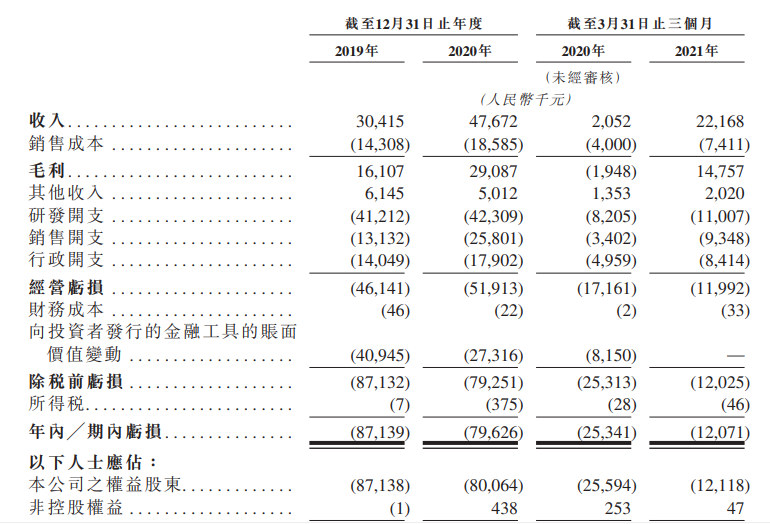

招股书显示,2019年、2020年及2021年前三个月,鹰瞳科技录得营收分别为3041.5万元、4767.2万元和2216.8万元。随着公司核心产品Airdoc-AIFUNDUS的落地以及为公司创下收入,鹰瞳科技2021年前三个月的营收较上一年同期的205.2万元,剧增了980.3%。

目前,鹰瞳科技的产品线主要包括三大部分:用于检测及诊断的SaMD、健康风险评估解决方案和独有的硬件设备。上述Airdoc-AIFUNDUS便属于一款使用复杂深度学习算法的人工智能SaMD,利用视网膜影像等数据准确检测及辅助诊断慢性病。

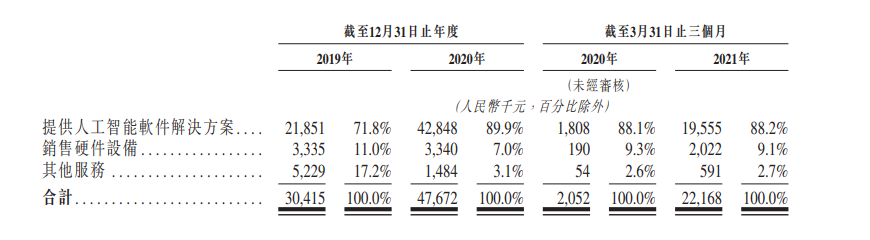

从收入结构来看,提供人工智能软件解决方案一直是鹰瞳科技的营收“大头”,该业务收入在2019年、2020年及2021年前三个月期间分别占比总营收的71.8%、89.9%和88.2%;而销售硬件设备的收入占比分为11.0%、7.0%和9.1%;其他收入的占比有所下降,由此前的17.2%下降至2.7%。

尽管鹰瞳科技在营收增长方面可圈可点,然而盈利水平才是真正考量一家企业经营能力的直接体现。

2019年、2020年和2021年前三个月,鹰瞳科技的运营亏损分别为4614.1万元、5191.3万元和1199.2万元;同一时期内,净亏损为8713.9万元、7962.6万元和1207.1万元。但需要提到的是,亏损程度正在2021年前三个月内有所收窄。

需要指出的是,技术创业始终是一项投入力度大、回报周期长的事情,因此相关企业想要最终实现商业化,前期势必会面临极大的资金压力。在AI医疗领域同样有所布局的“AI四小龙”,每一家都处于巨亏,且中短期内均无扭亏为盈的可能。

“尽管IPO已在一定程度上证实了市场认可,同时也让鹰瞳科技拓宽了融资渠道,为后续发展奠定基础,但无法否认的是,相较于‘补血’,资本市场更关注的始终是‘造血’。这也是大科技领域中各赛道‘选手’都要思考的一个商业本质层面的问题。”上述投行人士表示。

02 上市难,技术落地更难?

这里还要提到另外一家AI医疗影像企业,即科亚医疗。

今年3月16日,有媒体曝出科亚医疗已申报港股IPO,以期争当第一个上市的AI医疗影像公司,但后来其未在6个月内通过聆讯,伴随而来的,是港交所网站上的信息状态变更为“失效”,这意味着科亚医疗首次冲击IPO折戟,后续还要看其补充材料继续申报的情况。

这才给了鹰瞳科技拿到“AI医疗第一股”的机会。当然,对于鹰瞳科技招股书中仅展示了两个年度财务数据的现象,不少业内人士指出,一般情况下,无论是A股、美股、还是港股,公司IPO时大多都会提交三个年度财报,这种情况确实不常见。

值得一提的是,鹰瞳科技最初的上市目的地是科创板。今年1月,鹰瞳科技曾与保荐机构签署A股IPO辅导协议。此后,由于公司业务发展及策略调整,同时考虑到香港资本市场的投资认知及其提供的融资工具和机遇更加丰富,最终决定通过借以港股来寻求融资机会。

事实上,不止科亚医疗、鹰瞳科技,还有至少2家AI医疗影像企业申报了港股IPO,如推想医疗、数坤科技,且后两家企业在提交招股书时的估值均比鹰瞳科技高出不少,数坤科技的估值甚至是鹰瞳科技的近乎2倍。

除了上市不易之外,AI医疗技术落地同样也面临着各种挑战,这一点从鹰瞳科技招股书中48页风险因素的描述中足以看出,这些风险因素主要集中在:

一来体现在产品层面。

鹰瞳科技的核心产品Airdoc-AIFUNDUS拥有三个版本:Airdoc-AIFUNDUS (1.0)是一款人工智能医疗器械软件(SaMD),获批用于辅助诊断糖尿病视网膜病变;Airdoc-AIFUNDUS(2.0)用于治疗高血压性视网膜病变、视网膜静脉阻塞以及年龄相关性黄斑变性;Airdoc-AIFUNDUS(3.0)用于治疗病理性近视及视网膜脱离。

据了解,目前,仅Airdoc-AIFUNDUS (1.0)已通过商业化策略获得有限收入之外,Airdoc-AIFUNDUS (2.0)和Airdoc-AIFUNDUS (3.0)尚未开始临床试验,同时也未收到国家药监局就开始Airdoc-AIFUNDUS (2.0)临床试验的任何反对通知。

二来体现在市场层面。

一方面AI视网膜影像竞争格局,腾讯、百度、谷歌、IBM等都是其中的实力玩家,但尚未有消息表明其推出商业化产品;另一方面,公司此前并未拥有太多市场经验,这就要求公司调整销售及营销策略,招聘额外人员,以及对不可预见的成本及开支等情况提出应对方案。