阿里、腾讯们未老先衰,微软凭什么老当益壮?

- 这是 海豚投研 的第 247 篇原创文章 -无论业绩烂也好、被监管也好,中概股今年一年泥沙俱下的背后,海豚君真正感受到问题是:市场红海之后,大家没有找到业务成长的第二条腿,无论这条腿是全球化、是工业互联网、还是硬科技,导致“百年老店”口号好喊,但是路太遥远

- 这是 海豚投研 的第 247 篇原创文章 -

无论业绩烂也好、被监管也好,中概股今年一年泥沙俱下的背后,海豚君真正感受到问题是:市场红海之后,大家没有找到业务成长的第二条腿,无论这条腿是全球化、是工业互联网、还是硬科技,导致“百年老店”口号好喊,但是路太遥远。

最近这两天腾讯、阿里为代表的中国互联网阵营的财报,也让人感受到了移动互联网市场熟透之后的阵阵寒意。而放眼全球巨头,错失了一个时代,又卷土重来,还能坐上“全球股王”之位的,恐怕微软莫属。

海豚君这个季度开启一波巨头巡礼,这次就以微软打头阵,看看昔日几乎被世界遗弃的微软:

1,现在微软逻辑发生了怎样的变化?

2,拨云见日,如何一眼看懂纷繁复杂的微软?

3,如何判断后续的的机会?

希望能够藉此来启迪国内互联网同行,以下是详细内容:

一、投资微软的底层逻辑

我们覆盖的大多美股巨头疫情期间都充分享受到了疫情的红利,譬如疫情期间,线上化购物需求催爆亚马逊、居家办公需求催火苹果、娱乐线上化需求催熟奈飞与迪士尼、疫情不确定下广告主对极致效果的追求拉爆了Facebook。

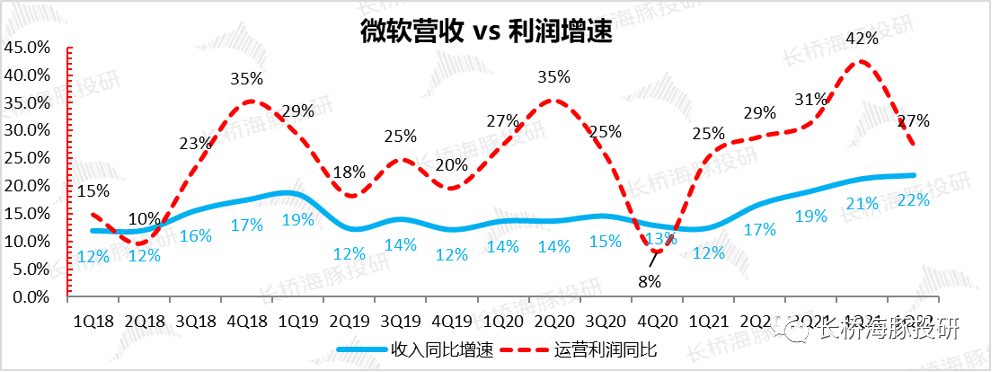

而微软算是疫情短视角下除了谷歌之外短期唯一相对受损的公司:美国疫情爆发的一季度末和比较严重的二季度(对应微软3Q20和4Q20),收入不仅明显放缓,而且2020年6月季,微软还一反传统,出现了收入增速和利润增速倒挂的情形。

其结果是,去年红红火火的疫情“水牛”中,微软股价相比美股巨头同行们的向上弹性,表现只能说非常一般。

来源:长桥证券

最近两年,微软的重估故事是,以成熟市场为主的全球经济迈向云时代,全社会各类政企等实体的云端化迁移,但疫情期间:

(1)多数公司由于经济的不确定性,很多大额合同需要面签,放缓了云端迁移过程;

(2)由于云端化让企业的IT支出从前置的固定开支,转为了可变开支,存量云端客户也削减了支出。

这样,微软虽然to C业务,譬如说Xbox与游戏、甚至部分类苹果的传统PC业务疫情期间难得回春,但估值主力 to B的云端化业务受挫,疫情水牛之下,相比巨头同行,表现非常暗淡。

当然,这只是短期逻辑受到干扰,而公司的长期逻辑是:

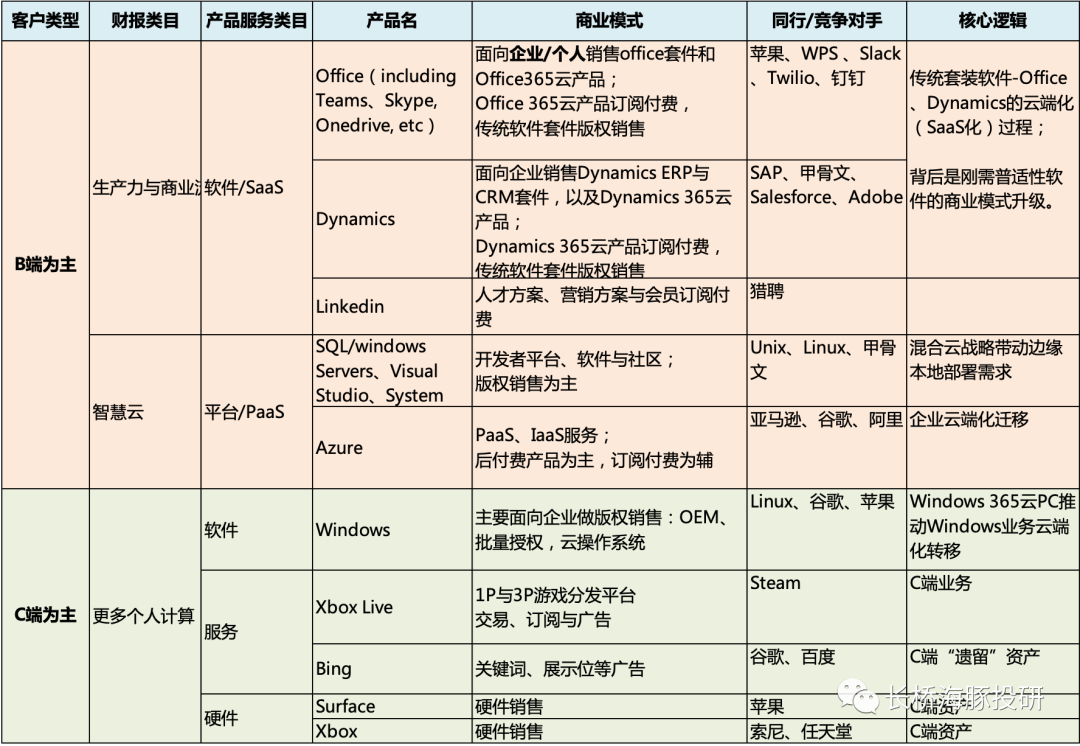

企业生意和办公流程的云端化转移,这里包括了传统套件,譬如Office、ERP/CRM套件的SaaS,甚至还有逐步开始的Windows基础系统的云端化迁移,以及传统机房的云端化和IT中间开发层的-“IaaS和PaaS”-Azure业务。

来源:公司财报,长桥海豚投研整理

疫情或许短期拖延了企业的云端化过程,但也使疫情让企业意识到,云端化确实可以让企业的IT从固定支出变为可变支出,提高经营的灵活性,而且云端办公能够增加企业应对危机的灵活性。

因此走出疫情后,企业开始加速云端化,表现在微软的报表上:微软待履约的余额恢复再次进入高增长状态。

接下来,我们来具体看看:

二、To B云业务: 地主家有的是余粮

而经过最近两个季度的验证(参考:《微软:云时代无敌的 “代码印钞机“》、《霸气侧漏,后疫情时代最靓巨头!》),长桥海豚君认为微软已是当前经济环境下,确定性最强,同时又难得具有一定成长性的巨头。

在说明为什么兼具确定性与成长性之前,长桥海豚君现在这里普及一个看真正的云业务公司必须要涉及三个基本概念:商业模式升级、递延收入、合约余额。

1)商业模式升级:

这里我们以Office为例,通常我们用传统本地部署的Office,买一个套件,一次性付费,安装之后打开的Office文件是存在自己的电脑上的本地部署文件。

而订阅Office 365则相当于买一个按年或者按季付费的账号,可以跨设备(PC、移动)、跨系统(Windows、Mac),跟登陆一个网页一样登陆Office来办公。

从付费模式上,从一次性类似买产品的付费逻辑,转为了买服务的持续订阅付费模式,由于这个Office是完全的线上存储、运算等,所以是需要远程的存储与计算等硬件,这个订阅付费其实除了购买传统Office服务之外,还相当于购买了云端存储和计算。

由于Office刚需、通用、超高粘性,加上云端Office带来了协同办公的便利,当员工已经用习惯了Office,微软要在企业中推广,企业主动被动只有接受的份儿。这种超高客户留存率、近乎永久付费的生意,相比与之前每次产品升级时带来的收入,是明确的商业模式升级。

2)递延收入、合约余额:

也由于这种生意是订阅/基于实际使用量付费,与高续约率,容易产生几个特有的经营指标:递延收入、合约余额、新签订单金额等。

仍然以Office 365为例:用户订阅付费通常一买会买一年的会员,但是收入的确认确实按时间来确认了,当季只能确认当季收入,那用户已经付了钱,但微软没有确认的收入就成了公司的“递延收入”。

另外,对于使用Azure这种PaaS服务的客户来说,已经把自己的架构放在了Azure上,要换很难,所以用了一两年之后,索性签一个超长的合同,这样做主要是可以拿到更划算的单价,比如说五年,然后先付一年的钱,或者是直接使用了多少付钱多少。

与客户签订单时候的合同金额就是微软的合同金额,当季已经消耗掉的合同金额就进入了收入,而待消耗的就是剩余金额,也就是“合约余额”。而合约余额中,客户已经提前付款的那部分依然是递延收入(国内称合约负债)。

所以,用公式来简化,大致长这样:

合约余额=已收款未消耗掉的递延收入+未收款未消耗掉的剩余合同金额期初合约余额+新签合同金额=收入+期末合约余额

而由于客户迁移难,这里的合同金额与递延收入其实代表就是未来收入的确定性。通过观察这些指标,就可以看到微软未来收入有多确定,开始上干货:

3)那么微软的年金性收入到底是个啥?

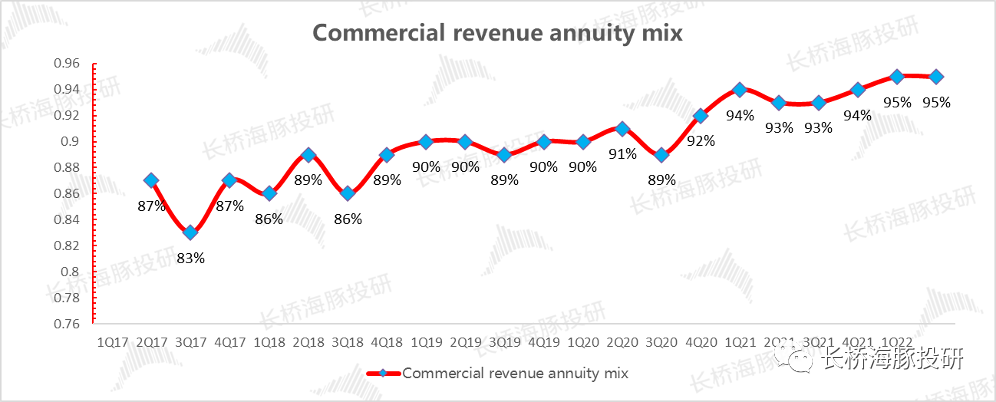

海豚君上文说了,微软的核心故事是捕捉企业云端化的机会,也就是to B云的收入。而在微软企业云收入中,绝大多数的收入都是从一年以上订单中转化而来。

到9月底截至的2022财年第一季度,微软的to B云收入构成中,一年与一年以上订单转化来的当季消耗收入占比已经达到了95%以上,当季订单当季确认收入的占比已经越来越少。

来源:公司财报,长桥海豚投研整理

4)收入预期的确定性如何判断?

我们知道了微软的收入,绝大多数都来自于年单,而年单会产生合约余额和递延收入这两个概念,那我们就来观察这两个指标:

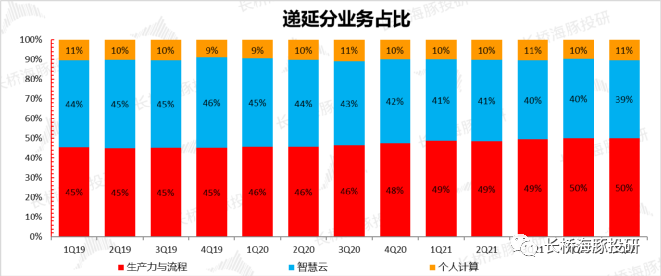

先看递延收入,一般出现在年会员收费(Subscription-based payment),用户直接付了全年的会员,对微软而言,才会有递延收入。生产力与流程中,主要是Office、Dynamics;智慧云中主要是Azure中按年收费的订阅付费性服务;个人计算主要是微软toC业务,比如Xbox带来的游戏订阅会员等。

来源:公司财报,长桥海豚投研整理

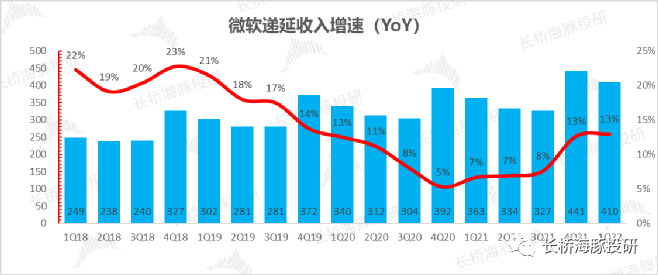

而从微软的整体递延收入来看,2019年以来,似乎放缓非常明显,并不足以支撑微软收入端15%左右的增速。

来源:公司财报,长桥海豚投研整理;单位:亿美元

注意,虽然递延收入增长放缓了,在明星业务Azure中,很多是基于实际使用量(consumption-based)的收费模式。

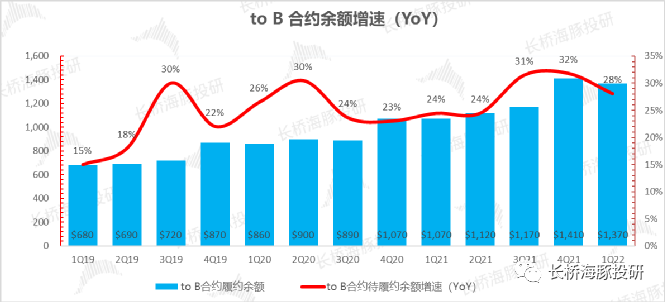

由于难迁移,很多续约客户和新客户都开始转而签多年合约,带来合约余额的膨胀,而不产生递延收入。对应的是,虽然微软递延收入放缓了,to B的合约余额却在高速增长,而微软的收入持续增长。

来源:公司财报,长桥海豚投研整理;单位:亿美元

4)成长性又如何判断?

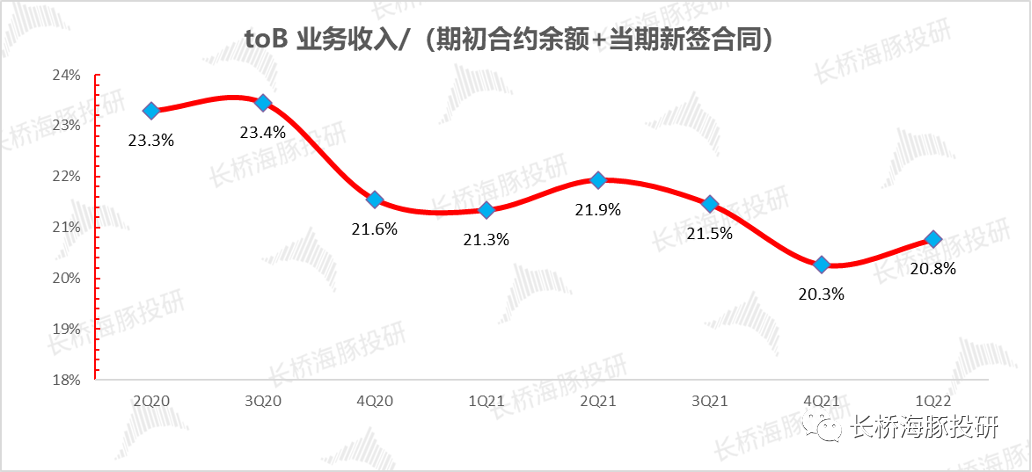

那所以公司中短期收入,除了to C业务这种当季销售当季记收入(比如Surface、Xbox硬件)之外,微软的核心收入其实来源于两部分:

a.吃余粮:已签合同按季消耗自然落袋;它对应的观察指标主要是海豚君上图放的这个合约余额,合约余额增速高,说明存量合同还能保近期增长;

从下图来看,to B收入在期初合约余额和当期新签合同中的占比越来越低,说明了一个问题,地主家余粮越来越多,抗风险一点不差。

来源:公司财报,长桥海豚投研整理推算

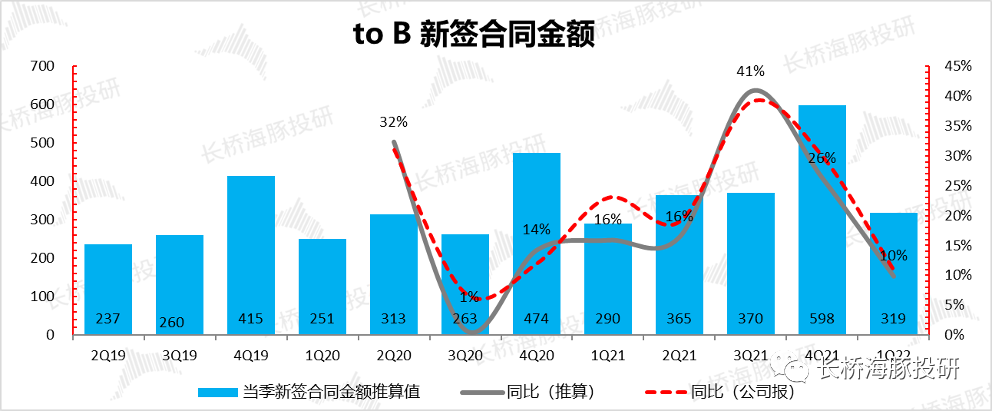

b.新源头:新签合同能够确定未来更长期的收入,一定程度上,收入就是用来平滑新签订单金额波动的;它对应的观察指标就是,海豚君根据前述收入和合同余额公式推算来得当季面向企业的新签订单金额,公司只公布了toB客户新签订单(commercial bookings)的增长情况。

可以看出,海豚君的推算值得增速与公司报数基本契合,验证了海豚君得推算大差不差:微软每年四季度(自然年二季度)大概率是它的续约旺季,但类似美国防部这种上百亿的大额新签订单,时点有一定偶然性,因此新签订单更多应该以年为维度,来观察增长/放缓的持续性。

来源:公司财报,长桥海豚投研整理、推算

就最新财报来看,微软9月季的新签订单金额增长有放缓,一时订单增长放缓问题不大,主要是家里余粮还很多,妥妥能够保住近期的高增长。

三、C端业务:顺风刮起来

个人更多计算,如Windows、Xbox、Bing等偏C端的业务,算是微软不算特别有看点的资产。Xbox由于疫情时候在家娱乐带来一波爆发后,增速逐步回落,微软核心押注云游戏,效果尚待观察。

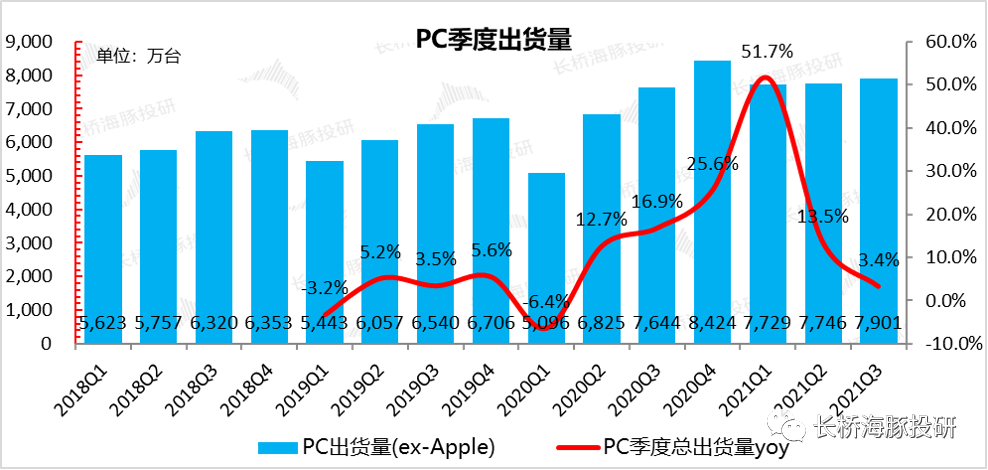

而Windows业务与PC出货量密切相关,疫情推动PC出货从疫情前单季6000-7000万,拉升到了目前的7000-8000万台,相当有利于Windows获得的授权费也在提升。

数据来源:IDC,长桥海豚投研整理

在Window上,微软今年夏天推了Windows 365,相当于用户可以通过微软订阅云PC,Windows系统可以事实上超越设备跨生态,进入到安卓、iOS和Mac设备上。商业模式升级上与Office往Office 365升级类似。

目前Windows 11在升级中已要求用户在使用PC时强制开通并绑定一个统一的Windows账号,后续产品推广可以期待一下。

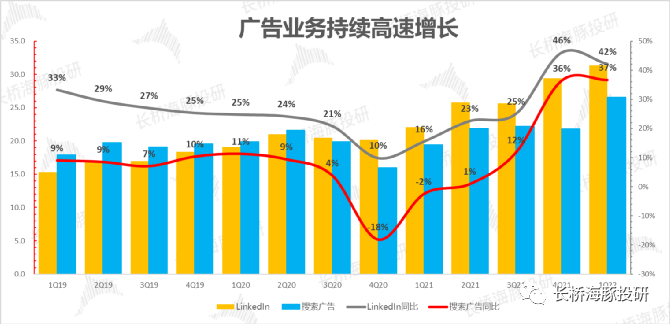

另外两个与当前宏观景气度相关度比较高的业务的广告业务——搜索广告Bing与招聘广告Linkedin:在通胀和用工荒的大背景下,目前这两项业务均在高速增长中。

虽然搜索业务表现不及谷歌搜索,但是趋势是一致的,都在后疫情时代的高速增长中;Linkedin虽然用户荒后续会可能有所缓解,但是仍有希望维持在相对高的增长状态。

四、无敌的经营杠杆释放

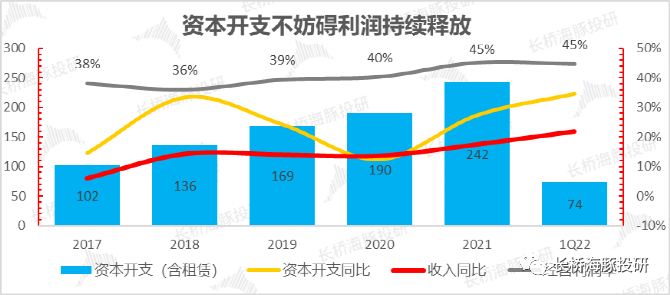

微软除了收入端的增长,还有一个比较稳定的趋势:即使剔除2021年服务器折旧两年改三年带来的额外利润率上行因素,这几年无论资本投入节奏如何,微软持续走在利润释放的节奏上,经营利润率稳步上行,背后是虽然相对毛利较低的to B云业务占比越来越大,但这部分业务的利润率快速抬升,带来微软利润增速持续高于收入增速。

数据来源:IDC,长桥海豚投研整理

五、估值参考:

微软看似业务复杂且庞大,要精准预测微软业绩增长其实很难,当然管理层也意识到这个问题,因此会在每季度的业绩中给出分项业务的详细收入预期,整体的成本、费用、资本开支与利润展望,可谓事无巨细。

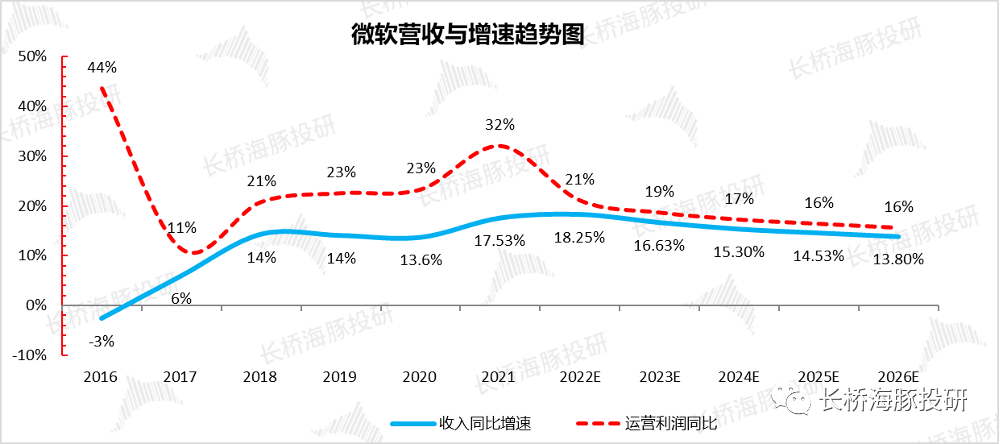

但如果抛开它的业务细项去看大框架的话,由于收入是从新签订单平滑而来,转云之后订单的稳定性又极高,微软收入增长一直稳健。

而最近这一年半的时间,疫情催动了它原来PC与游戏业务爆发,而疫情后to B/G工业互联网+移动互联网广告业务持续爆发,从而拉高了收入,同时利润更快释放。

海豚君在近期预测参考了此次季报与电话会以及公司指引(历史文章请单价:《微软:霸气侧漏,后疫情时代最靓巨头!》)。而在未来四年的预期中,依然按照它目前收入稳定在15%+左右,利润增速高速收入增长的预期来预测。

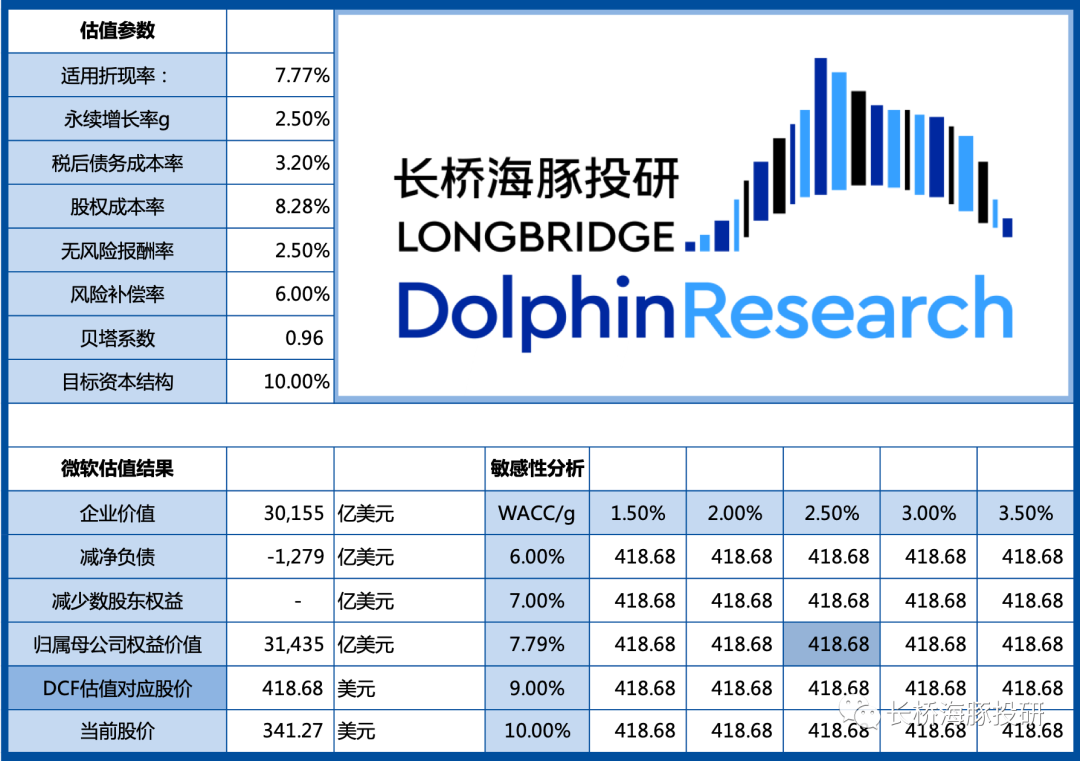

假设折现率7.77%,永续增长2.5%,用DCF折现来估算,单股价值418美元,较目前341美元仍有可观空间,也是美股巨头中从短中长期维度我们最为看好的公司。

风险提示:此文出于传递更多信息之目的,文章内容仅供参考,不构成投资建议。