外资退,国资进!商汤科技获超额认购,明日上市

商汤科技IPO经历一波三折的过程,终于要上市了。12月29日清晨,商汤科技公布了招股结果,根据公告,商汤招股区间为每股3.85港元至3.99港元,但最终选择以下限每股3.85港元定价。总发行数量为15亿股,集资总额为57.75亿港元、净额为55.52亿港元

商汤科技IPO经历一波三折的过程,终于要上市了。

12月29日清晨,商汤科技公布了招股结果,根据公告,商汤招股区间为每股3.85港元至3.99港元,但最终选择以下限每股3.85港元定价。总发行数量为15亿股,集资总额为57.75亿港元、净额为55.52亿港元。

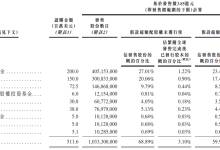

公告显示,香港公开发售部分占据本次发行总量的10%,也就是发行1.5亿股,获得市场认购倍数为5.18倍;国际发售部分占据本次发行总量的90%,认购倍数约1.5倍。

这意味着,商汤IPO的市场认购足额,完全满足上市发行条件,而超额认购的结果也表明市场投资的踊跃度较高,让投资者对商汤上市后股份的流通性有了较大信心。

此前,市场人士一度担心被美国列入“投资黑名单”后重启招股的商汤,会在国际市场上“遇冷”,这将导致IPO受阻,或上市后产生流动性不佳的难题。

遭美列入“投资黑名单”,IPO前夕突然叫停

今年8月27日,商汤科技向香港联交所递交招股书,11月22日,商汤科技通过港交所聆讯,12月7日,商汤科技的上市主体商汤集团股份有限公司发布招股章程,公司将正式开展全球首次公开募股。

按照原计划,商汤科技预计在12月17日挂牌上市。

12月10日,美国财政部以侵犯新疆人权为由,将商汤列入“非SDN中国军工复合体企业名单”(简称“投资黑名单”)。

被美财政部列入“投资黑名单”,这意味着,该法例将禁止美国人或机构买卖商汤集团的股票及其他有价证券。

商汤随后发表声明,认为美财政部对商汤存在根本性误解,这一决定和相关指控毫无根据并表示强烈反对。

业内人士认为,商汤科技现有的投资方包含大量美元基金,被列入“黑名单”不得交易股票及证券,将严重损害商汤现有投资方的利益,此外,商汤的IPO亦将很难吸引到一些国际投资者。

12月13日,商汤宣布上市延迟,并表示会尽快完成上市计划。

重启IPO,外资退、国资进

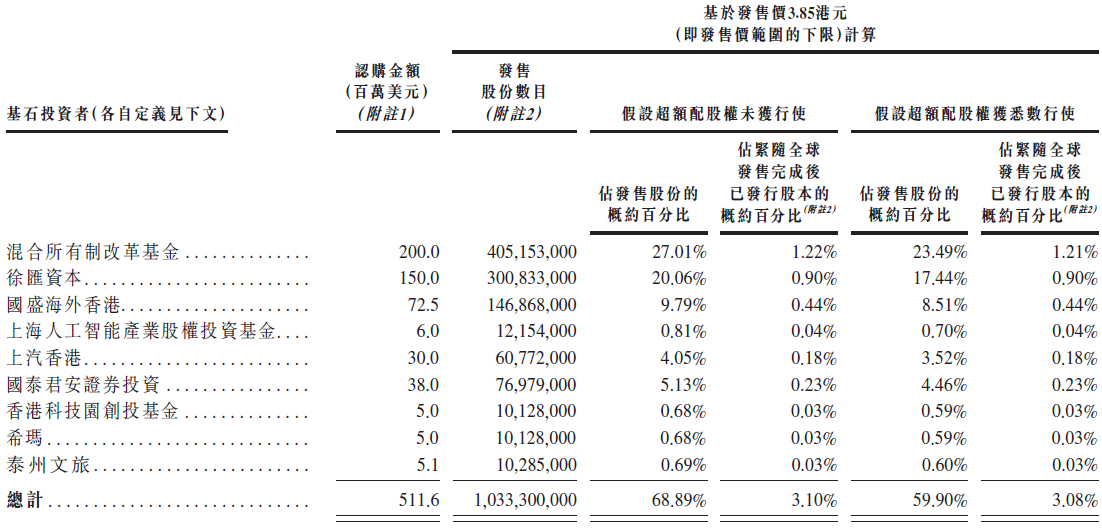

12月20日,商汤发布公告重启IPO,此次重启招股,最大变动是商汤引入了新的基石投资者(“第二批基石投资者”)。

其中,中国诚通发起设立的混合所有制改革基金、国盛海外香港、上海人工智能产业股权投资基金、上汽香港仍然在列,而受美国制裁的影响,此前的部分基石投资者,广发基金及4家外资投资者,包含Pleiad基金、WT、Focustar Capital及Focustar Fund和Hel Ved,已决定全数退场。

而“第二批基石投资者”新引入了徐汇资本、国泰君安证券投资、香港科技园创投基金、泰州文旅等国资背景的机构投资者。

引入新的基石投资者后,“第二批基石投资者”的认购额度达到了5.116亿美元(约39.9亿港元),高于第一批基石投资者认购额度4.5亿美元。

市场人士认为,商汤“二次招股”中补充了新的“基石投资者”的力量,为市场注入了更多信心。

此外,商汤在补充招股说明书中,表明商汤集团并无任何发行在外的公开交易证券,也无意于未来发行任何公开交易证券,并已要求将美国投资者排除在认购全球发售的发售股份之外。

为保障投资者利益,补充招股说明书中警告称,公司将来仍存在被列入美国其他制裁名单的风险,“在这种情况下,我们筹集资金的能力,特别是来自美国投资者的资金,可能会受到限制;而且我们公开交易的股票的流动性可能会受到不利的影响”。

本次募资额的用途,商汤也做了披露。其中60%将用于提升研发能力,15%将用于投资新兴商业机会,以及提高产品及服务在国内外各垂直行业和企业层面的采用率和渗透率;15%将用于寻求战略投资及收购机会,并培养生态系统、进一步扩大行业影响力。剩余部分将用于运营及一般企业用途。

募资用途:60%用于研发

据招股书披露,商汤科技香港IPO募资将主要用于:

1. 60%将用于增强研发能力。

10%用于扩大公司AIDC的总算力。公司计划采购先进的服务器及硬件设备,并扩大超级计算集群以提升总算力。

10%用于加强核心人工智能芯片的设计能力。公司将研发自有的人工智能芯片解决发方案,根据AI模型定制的芯片,提升整体表现及成本。

15%用于提升与人工智能模型有关的能力。公司计划训练出更具通用能力的基础模型以处理跨场景、行业及设备的任务。

25%用于进一步开发产品,增强其他AI研发能力。公司计划升级软件平台,尤其是增强SenseMARS及SenseAuto的功能,并投资于跨领域AI应用研究,不断开发软件平台的新功能。此外用于招募更多顶尖AI专家和赔偿人才。

2. 15%将用于业务扩展,为软件平台探索更多商业化机会,比如IoT设备SenseME平台、元宇宙SenseMARS平台及智能汽车SenseAuto平台的商业化以及支持人工智能的碳中和。

3. 15%将用于寻求战略投资及收购机会,让公司的AI产品及服务在未来可以在更多行业渗透应用。

4. 10%将用于营运资金及一般用途。

上市市值或超130亿美元

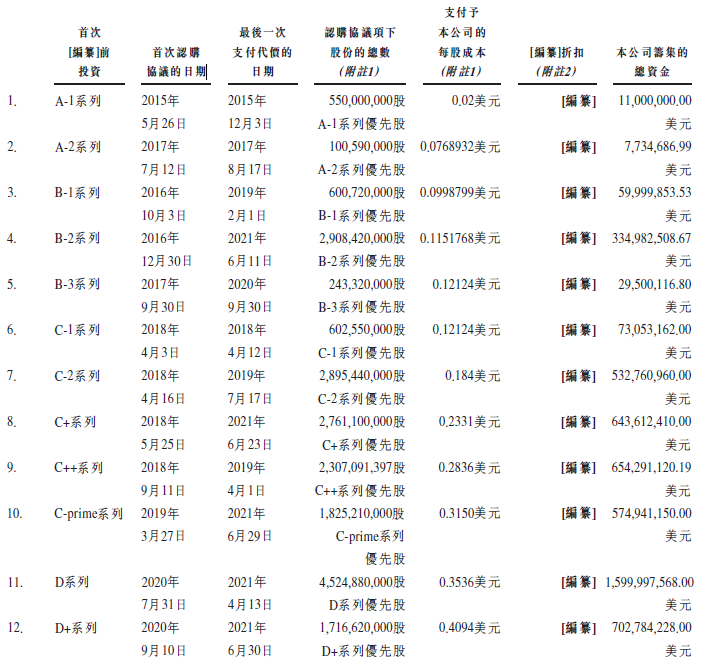

自成立以来,商汤科技累积已完成12轮融资,总金额约52亿美元,投资方有不少明星资本,包括软银中国、阿里巴巴、中金公司、IDG资本、松禾资本、高通创投、万达集团、赛领资本、厚朴投资、银湖资本和淡马锡等。

据悉,商汤香港IPO前最后一轮融资在今年6月完成,融资后估值达到120亿美元。

市场人士预计,明日商汤上市交易后的市值将超过130亿美元。