“妖王”尚乘数科终究只是昙花一现?

文|恒心来源|博望财经资本市场被一只暴涨320倍的股票搞得天翻地覆,尚乘数科(NYSE:HKD)也因此大博眼球。不得不说,尚乘数科无疑是2022年最大“妖股”。今年5月20日递交招股说明书,7月14日

文|恒心

来源|博望财经

资本市场被一只暴涨320倍的股票搞得天翻地覆,尚乘数科(NYSE:HKD)也因此大博眼球。

不得不说,尚乘数科无疑是2022年最大“妖股”。今年5月20日递交招股说明书,7月14日登陆纽交所上市,短短13个交易日,股价已由发行时的7.8美元/股暴涨215倍至8月2日的1679美元/股,盘中甚至一度冲上2555.3美元/股。如此算来,尚乘数科市值最高达4700亿美元,分别是阿里巴巴(9988.HK;BABA.N)、腾讯控股(0700.HK)市值的2倍、1.3倍,同样也以绝对的优势碾压彼时阿里旗下金融科技巨头蚂蚁金服拟IPO时的估值(约2000亿美元)。

正当尚乘数科还在做着“股市神话”美梦的时候,投资者却提前被“惊”醒了。

8月3日,盘中尚乘数科依旧迈着“六亲不认”的步伐继续大涨,涨幅超20%,但随后就紧急“刹车”,闪崩下挫,最高跌幅41%,触发熔断,当日收盘价1100美元/股,跌幅34.48%。次日股价继续回落,报收800美元/股,跌幅27.27%,盘中跌幅更是一度高达50%,但较发行时仍涨102倍。

资料来源:富途牛牛。

仅仅半个月时间,尚乘数科从“冷门中概股”蜕变为“2022年最大妖股”,此时“蹲下”是为了跳的更高,还是已跌落神坛?

01

半个月暴涨数百倍,原因有二

至于尚乘数科此次股价暴涨的具体原因,目前虽尚不明确,但市场不乏有声音,“尚乘数科的股价狂飙,可能与涉及李嘉诚概念有关”

据招股说明书显示,IPO前,新加坡、美国双重上市的尚乘国际(AMTD IDEA Group;AMTD.US)拥有尚乘数科97.1%的已发行股份以及99.9%的总投票权。目前尚乘国际仍持有尚乘数科88.7%的股份。

同时,尚乘集团(前身为Allday Enterprises Limited)拥有尚乘国际50.6%的股份。这也就意味着,尚乘集团通过尚乘国际间接控股尚乘数科。

据公开资料显示,尚乘集团由李嘉诚控制的长江和记控股有限公司和澳大利亚联邦银行在2003年共同成立,是亚洲最大的民营独立投资银行,也是中国香港领先的综合性金融机构集团和最大的独立非银行资产管理公司和保险经纪公司之一,后于2014年开始提供保险解决方案、2016年开始数字投资业务、2017年推出蜘蛛网生态系统解决方案业务、2020年推出数字媒体、内容和营销业务。

看到这里,不少网友直呼尚乘数科背靠李嘉诚这棵大树,无疑是“李嘉诚概念股”。

但事实真是如此吗?

虽然尚乘数科很想坦然接受这个“事实”,但李嘉诚却想极力撇开这层关系。

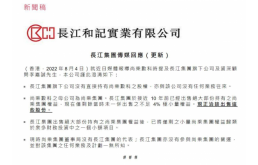

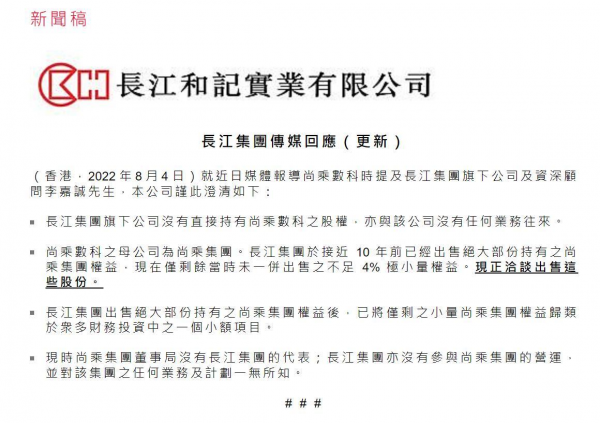

8月4日,李嘉诚旗下长江集团在官网发布新闻稿澄清称,“集团旗下公司没有直接持有尚乘数科之股权,亦与该公司没有任何业务往来。”

长江集团进一步解释称,“长江集团于接近10年前已经出售绝大部份持有之尚乘集团权益,现在仅剩余当时未一并出售之不足4%极小量权益。现正洽谈出售这些股份。长江集团出售绝大部份持有之尚乘集团权益后,已将仅剩之小量尚乘集团权益归类于众多财务投资中之一个小额项目。

对此,长江集团还强调,“现时尚乘集团董事局没有长江集团的代表;长江集团亦没有参与尚乘集团的营运,并对该集团之任何业务及计划一无所知。”

澄清稿发布的当日,尚乘数科股价便逆势回落,你认为这是一个巧合吗?

当然,还有一些业内人士表示,“可能是由于尚乘数科流通股规模很小,基于流通筹码稀缺人为制造出来的”。

据招股说明书显示,尚乘数科本次发行1600万股ADS,按发行价7.8美元/股计算,大约募集1.25亿美元,其中流通股仅占比11%左右。

笔者通过查询Wind数据,虽然连续多日拉升,但换手率、成交额却始终都不高。在截至8月4日的近五个交易日内,尚乘数科的换手率分别为6.96%、2.12%、1.68%、0.56%和0.43%,成交额分别为4.39亿美元、2.06亿美元、4.72亿美元、1.65亿美元和0.7亿美元。另外从买卖单明细上可以看出,大部分情况下股价都是一手一手交易的。

以阿里巴巴和腾讯控股为参照,8月4日两者的成交额分别为41.81亿、61.35亿。

对此,第三方研究、咨询机构透镜公司研究创始人况玉清表示,“尚乘数科的价值肯定是远不足以支撑它现在的市值的。因为它刚刚上市,市场的流通股盘很小,就不排除会有持有它的机构,或者原始股东,去用小杠杆资金去操作,把市值抬到现在的程度。雪崩的时候会跌得很惨。”

02

2亿营收撬动千亿估值

尚乘数科神秘的面纱终究被揭开。

据公开资料显示,尚乘数科全名尚乘数字有限公司,成立于2019年9月,是数字金融提供商,此后通过一系列收购手段迅速扩大业务规模,先后收购PolicyPal、FOMOPay进军保险业数字化管理平台、数字支付平台,再从出品电影、到联推香港历史上首个线上劳工保险,并利用平台力推面向消费者、中小企业的数字保险主题;同时有打造目前可盈利的蜘蛛网生态系统。

目前尚乘数科已成为亚洲最全面的数字解决方案平台之一,业务跨越多个垂直领域,包括数字金融服务、蜘蛛网生态系统解决方案、数字媒体、内容和营销以及数字投资。

凭借所拥有的稀缺数字金融牌照,尚乘数科也被公认为全球数字金融服务的领导者和先驱。

据招股说明书显示,2019年至2021年财务尚乘数科分别实现营业收入1455万港元、1.675亿港元、1.958亿港元。

看似繁杂的业务体系背后,尚乘数科有轻重之分。目前收入主要来源于数字金融服务(主要向消费者卖保险收取费用和佣金)和蜘蛛网生态系统解决方案(主要是向客户收取会员费)两项业务。值得一提的是,2019年尚乘数科以数字金融服务业务为主,但2020年以来业务方向有所调整,目前主攻蜘蛛网生态系统解决方案业务。

资料来源:Wind。

再来看盈利能力,同期尚乘数科实现利润分别为2154万港元、1.58亿港元、1.72亿港元。

虽然尚乘数科近年收入、利润逐年增长,但规模始终不大,且两大核心业务增速已明显放缓。

2019财年至2022财年的前10个月,尚乘数科不但数字金融服务业务营收和利润同比双降(降幅分别为2.74%、18%),而且蜘蛛网生态系统解决方案业务还陷入“增收不增利”,利润同比下降2.5%。

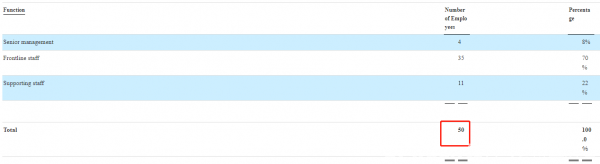

还有一点值得注意的是,尚乘数科目前员工仅50人。

据招股说明书显示,截至2022年2月28日尚乘数科共计50名员工,其中高级管理人员4人、一线员工35人、支持性岗位员工11人。

但千万不要小看这50人,一年就创下近2亿港元的营收、1.7亿港元的利润,粗略估计,每个员工就能创收392万港元、创利344万元。

无论从收入、利润,还是业务模式来看,尚乘数科都平平无奇。但就是这么一家“小”公司,却创下了近14000倍的市盈率,这显然是不相匹配的。

对此,有私募基金人士表示,“从尚乘数科当前业绩上看,基本面不足以支撑现在的高估值,其同时提醒投资者注意风险,应从回归公司基本面的角度来分析公司估值的合理性”。

03

谁是最大赢家?

这说了半天,这所谓的“李嘉诚概念股”,原来是个误会。但真正的幕后老板又是谁?

据招股说明书显示,尚乘数科创始人是蔡志坚,也就是“尚乘系”的幕后老板,无疑是这场“误会”的最大赢家。

蔡志坚,何许人也。

据公开资料显示,蔡志坚最初是审计公司安达信北京分公司的一名实习生,一眼便是万年,此后就在这个领域深扎,并且其表示,“在工作中他结识了很多中国香港和东南亚地区的家族企业家以及积累了服务这些家族企业集团的丰富经验,李嘉诚家族的长和集团便是其中之一”。

凭借超人的胆识和敏锐的洞察力,蔡志坚曾一度担任瑞银集团投资银行部董事总经理、全球家族办公室亚太委员会委员以及花旗集团投资银行板块的中国首席战略合作官。

加入尚乘集团后,蔡志坚主导股权重组,引入了包括摩根士丹利、瓴睿资本集团等战略股东,目前除了担任尚乘集团董事会主席兼总裁,还在由新加坡金融管理局、世界银行、东盟银行业协会共同发起成立的东盟金融创新网路中担任董事。

不仅如此,蔡志坚与小米集团(1810.HK)的渊源也颇深。早在2018年,尚乘集团曾获得小米集团在港上市的承销资格,是所有承销团成员中唯一一家港资民营金融机构,此后小米集团入股尚乘基金成为其战略投资者,后基金将其名称改为“尚米基金”。

表面光鲜亮丽,但背后的阴暗面也值得深思。

蔡志坚曾于2014~2015年在瑞银工作期间,因存在利益冲突及信息披露问题,被中国香港证监会调查;2019年曾被指控金融诈骗;2022年因存在披露及公平对待、利益冲突等违法行为被中国香港证监会出具《决定通知书》,并对其做出禁业两年的处罚决定。

香颂资本执行董事沈萌表示,“从公司历年业绩来看,一家公司全年营收连续三年不足2亿港元,却要支撑当前的千亿美元的估值,这样的投资故事在美股这种成熟的资本市场会被认为是童话故事”。

饱受质疑的尚乘数科,撇清与李嘉诚的关系后,还能讲出好故事吗?

原文标题 : “妖王”尚乘数科终究只是昙花一现?