科大讯飞同时公布年报和一季度报

科大讯飞2019年的财报,乍看亮眼,却经不起细细推敲。2020年一季度报让人真正看到了“潮水退去之后,谁在裸泳。”

近期,科大讯飞同时公布了2019年年报和2020年一季度报。

这两份财报可以说是冰火两重天。

在2019年财报中,科大讯飞营收突破了100亿,同比增长27.3%,扣非后的归母净利润4.89亿元,同比增长83.52%,均创历史新高。

但到了2020年一季度报,科大讯飞的营收14亿,同比下降28.06%,而且出现了上市12年来首次亏损,扣非后的归母净利润跌至负数,为-1.35亿元。

在4月22日的业绩说明会上,科大讯飞的董事长刘庆峰称,科大讯飞在2020年一季度出现亏损,是受到了疫情的影响,因为工程师两个多月都没法去现场施工、交付、验收等,导致合同收入无法确认,从而引起了亏损。同时,科大讯飞披露了3月份新增中标金额为9.2亿元,同比增长91%,以提振投资者信心。

但科大讯飞真的能够甩锅给疫情吗?披露的中标金额能够力挽狂澜吗?透过科大讯飞的数据,“螳螂财经”能发现科大讯飞隐藏在财报后的一些风险点。

一、应收账款金额高,回款周期慢,现金流吃紧

尽管科大讯飞在2019年实现了100.79亿的营业收入,但我们不得不指出,科大讯飞在2019年的应收账款高达56.59亿元,占总营收比重达56%。这就意味着,科大讯飞创造的营收中,有超过一半的钱还没有收回来,所谓收入不过是一张张空头支票而已。

为此,科大讯飞在2019年计提了5.72亿元的坏账准备,占到当期归母净利润的69.8%。

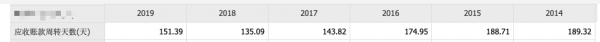

应收账款的问题是科大讯飞一直以来都难以解决的问题,从其历年应收账款周转天数可以看出,收回货款的周期一直在半年左右。

巨大的应付账款挤占了科大讯飞的现金流。2019年,科大讯飞的经营性现金流为15.31亿元,预计收不回来的坏账准备就占到经营性现金流的三分之一以上。

到了第一季度,因为高企的应收账款导致的现金流吃紧的问题就彻底暴露出来了。2020年第一季度,科大讯飞的经营性现金流为-7.84亿元。

科大讯飞的应付账款规模和它的客户结构有关。科大讯飞在财报中披露,其To C业务占比为35.96%,主要业务都是面向企业和政府。国盛证券分析师曾评论说:“面对的企业客户可能受到宏观经济影响,面对的政府客户可能受到财政预算不达预期的影响,进而导致客户回款不达预期的风险。”

在疫情的影响下,科大讯飞产业链上的企业势必会承受更大的压力,政府的财政会更加吃紧。2020年科大讯飞的应收账款是否能够按时收回,是否会烂掉更多的账,是显而易见的。

就算签了再多的合同,如果只干活,不回款,科大讯飞的资金链还能撑多久?

刘庆峰在业绩说明会上说科大讯飞面临两大风险,第一大风险是公司整体层面的“不能丢失对未来成长的斗志”,第二大风险就剑指靶心,要关注未来的经营现金流。这也从侧面印证了科大讯飞现金流的严峻现状,保住现金流已经成为公司最高层面的战略了。

相关文章

热门网址

AIGC热点

热点

AIGC热点

热点

-

19打开,有戏

时间线

热门标签

热门工具

本站内容源自互联网,如有内容侵犯了你的权益,请联系删除相关内容,联系邮箱:youmao@neone.com.cn

© 2010 - 2024 | 沪ICP备16045468号-5