百度核心经营在改善,市盈率为何没同步体现?

作为分析师和投资者,我会经常为自己的正确判断而喜悦,也会为自己的失误而陷入反思。百度对我而言就是一个极具挑战性的研究标的,在2020年中我认为彼时百度明显有低估的嫌疑,给出市值要在增长区间这一结论,但在对2020年财报进行整理和分析时

作为分析师和投资者,我会经常为自己的正确判断而喜悦,也会为自己的失误而陷入反思。

百度对我而言就是一个极具挑战性的研究标的,在2020年中我认为彼时百度明显有低估的嫌疑,给出市值要在增长区间这一结论,但在对2020年财报进行整理和分析时,对百度核心205.4亿元的经营性盈利给了30倍的市盈率,合计爱奇艺,我给了百度千亿美元的估值。

随后百度股价出现了较大回调,截至撰稿市值在650亿美元上下,市盈率不足20倍,也就是距离我的判断有30%左右的偏差。

回顾当时的分析,对企业基本面以及利润预期的判断与事实并未有太大偏移:百度核心广告业务收入基本稳定,缩减内容补贴之后盈利性也在改善通道中,我最大的判断失准还是在市盈率上。

百度的市盈率的合理区间究竟是多少呢?这是我最近一直在思考的问题,也是一个困扰我多时的问题,我本文将结合最新发布的2021年Q1财报进行论述。

2021年Q1,百度整体仍然保持着此前的发展惯性:百度核心同比增长34%,其中非广告业务同比增速达到70%,剔除疫情影响,百度核心两年第一季度平均增速仍然超过10%。

此外,2021年Q1百度核心EBITDA(息税折旧前)利润率达到了32%,较上年同期的30%亦有所改善。

从基本面看,百度核心经营是在改善通道中的,但为何市盈率并未同步得到体现呢?

声明:我们并非为自己的“失误”寻找借口,而是强调从价值投资入手分析?

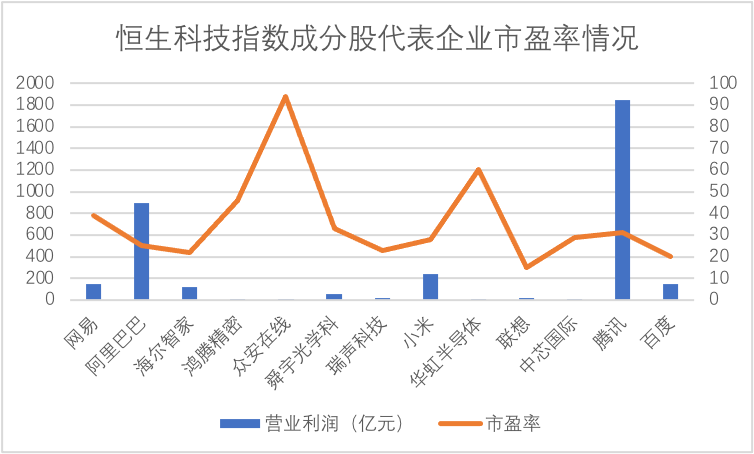

我们整理了恒生科技指数成分股中代表企业2020年经营性盈利以及市盈率情况,以判断百度的市盈率究竟是个案还是普遍现象,见下图

在上述企业中,百度市盈率仅比联想略高,而经营性盈利则是位列前茅,值得注意的是网易2020营业利润规模与百度不相上下,但市盈率则是百度的2倍,这是很令我们吃惊的。

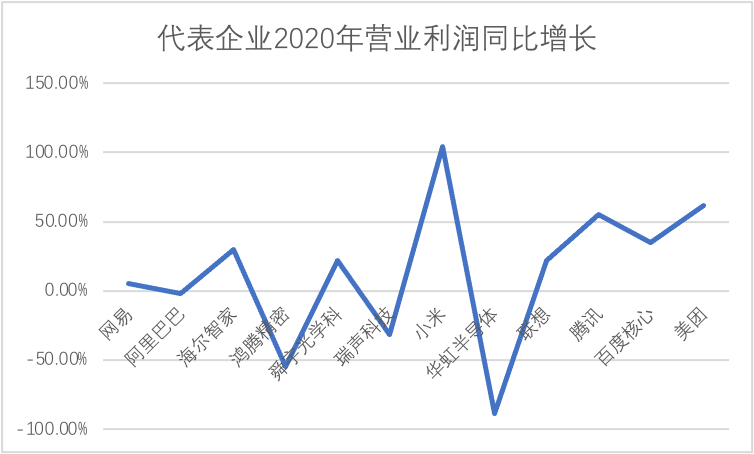

也有朋友认为静态看营业利润与市盈率关系仍不够客观,市盈率亦承载着市场对企业动态利润的展望,我们又整理了2020年上述企业的营业利润同比变化情况,见下图

如开篇所言,百度在2020年在成本优化方面很是下了一番功夫,营业利润同比增长在同类企业中仍属于较高水平。

无论从静态的营业利润,还是动态的利润增速我们都很难给百度一个低市盈率,这也是在此前分析时我们给百度以30倍市盈率的基本原因。

在资本市场经常会出现滞后或者不对称现象,这也是市场有限有效论的主要观点,也就是说,市场并不会实时将企业基本面反馈到市值中。

当用数据很难解释现象,我们自然将注意点放在市场有限有效论上,毕竟谷歌在2012年市盈率也曾经跌破15倍,被市场有关人士严重看衰,甚至认为Facebook的崛起将严重冲击谷歌的预期。

如果百度今日市盈率的低迷与市场有限有效论有密切关系,那么谷歌的市值成长极有可能给百度以借鉴,毕竟百度的Apollo也是志在建立智能汽车的操作系统,百度也在年初宣布与吉利合作“造车”,由软件研发延伸到造车的软硬件一体,加之智能汽车在资本市场均被给予极高估值(如特斯拉,蔚来等),若一切正常进行,百度市盈率极有可能像当年的谷歌那般,是有被抑制或者低估可能的。

若果真如此,百度的潜在市盈率究竟是多少?

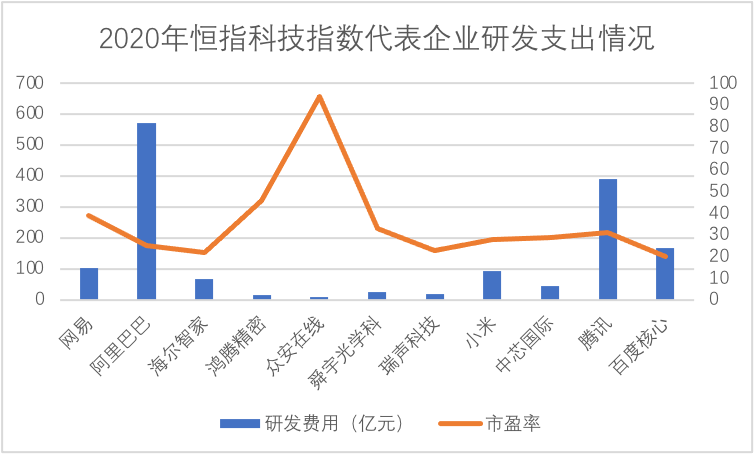

我们又整理了恒生科技指数代表企业2020年研发支出情况,见下图

虽然“科技”公司所属赛道不同,市场前景也各有不同,市盈率不能简单以研发费用的多寡决定,但研发支出规模是“科技”要素最重要组成部分这是毋庸置疑的。

作为“科技”公司,除众安在线,鸿腾精密少数公司外,大多数企业研发费用支出规模与市盈率都呈正相关性,如小米,2020年宣布当年研发费用目标在百亿元,提高自身“科技”属性,资本市场旋即给以充分认可。

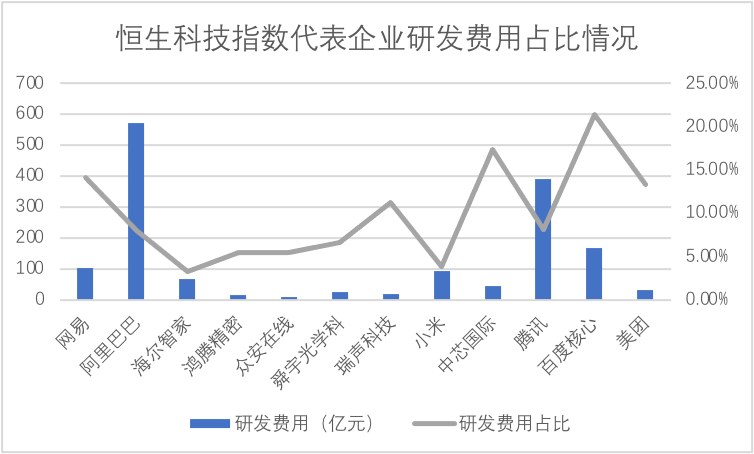

结合上下两张图,市值管理和研发支出偶有倒挂现象,但并非常态,仍然令我们好奇的是,百度核心无论在研发费用占比还是规模上都要领先大部分同类企业(2020年研发费用支出规模为第三,但市盈率却为最低),但市场并未给予市盈率正反馈,这也越加让我们怀疑市场的有效性。

参考恒生科技指数同类公司情况,我们仍然坚持百度市盈率的合理区间应该在30倍上下,市值合理区间仍然在千亿美元左右。

那么这就引起新的话题,百度对研发费用的支出是否具有持久性,无论是Apollo还是造车业务,都是需要研发持续推动的。

在过去一段周期内,百度在成长性上也确实遭遇了一些挑战,其主要原因为手百为代表的新内容分发平台的培育,短期内对利润确实有较大冲击,但百度是否会选择以削减研发费用来优化财务报表呢?

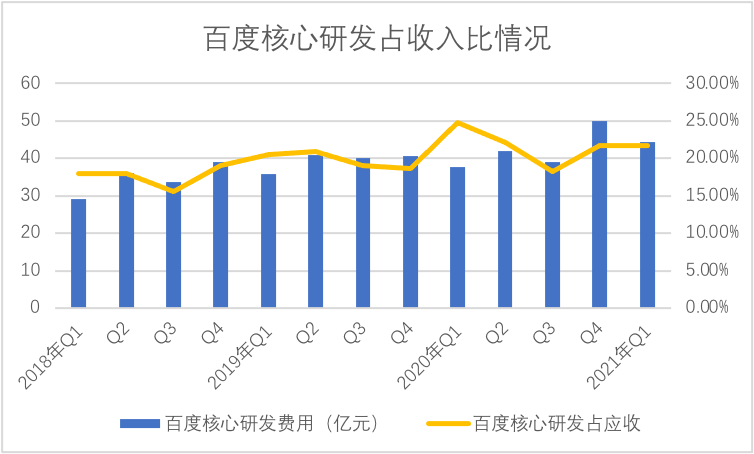

在过去三年时间里,百度一方面在主营业务端进行着高成本的改造,如对内容创作者的补贴市场费用的膨胀,而另一方面,也仍然保持着研发费用的大比例支出,到2021年Q1百度核心研发占收入比已经连续两个季度超过20%大关。

当我们将研发费用与经营利润对比时,又发现连续研发费用曾多次是经营利润的1倍以上,也就是说,研发费用吃掉了百度大部分的利润,而这些利润本可以通过财务报表展示给投资人的。