第四范式?签约宁德时代,大客户想象力有多大?

科技公司,大都有一个寓意深刻、洋气的名字。据说苹果公司logo的设计灵感,来自于吃了一口毒苹果之后去世的人工智能科学奠基人图灵。而第四范式的公司名字,也来自于一位传奇人物——1998年图灵奖得主吉姆·格雷

科技公司,大都有一个寓意深刻、洋气的名字。

据说苹果公司logo的设计灵感,来自于吃了一口毒苹果之后去世的人工智能科学奠基人图灵。而第四范式的公司名字,也来自于一位传奇人物——1998年图灵奖得主吉姆·格雷。

格雷不仅是计算机领域的传奇科学家,还是一位帆船爱好者。2007年1月28日,他驾驶“贪婪”号帆船在旧金山附近海域连船带人神秘失踪,在失踪前半个月格雷参加的一次学术会议上,他将科学研究分为实验归纳、模型推演、计算机模拟和数据密集型科学发现四种范式,第四范式的全新概念由此诞生。

以此为名的决策类AI企业第四范式,在近日向港交所主板提交了上市申请。

赛道龙头依然亏损

不同于其他AI公司,第四范式聚焦于在密集数据中发现规律,帮助企业提升决策能力。

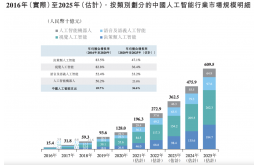

为了将自己的不同业务特点说清楚,第四范式在招股书中将人工智能赛道分为四类:决策类AI、视觉类AI、语音语义类AI和硬件机器人。

后面三个分类都有代表性公司,如视觉类的AI四小龙,语音语义类的科大讯飞,硬件机器人中的大疆(无人机)、新松(手术机器人)、杭叉(自动导引车)等。

决策类AI赛道的代表企业,自然就是第四范式。据IDC发布的《中国人工智能应用市场半年度研究(2020H1)》,第四范式蝉联2018-2020(上半年)中国机器学习平台市场份额第一。灼识咨询报告也显示,第四范式在中国以平台为中心的决策类AI市场中排名第一。

图源:第四范式招股书

视觉、听觉都属于感知智能,而非决策智能。人工智能要想有更大的发展,就需要从感知智能进入决策智能,从扮演眼耳到扮演超级大脑。

尽管决策类AI目前的市场规模还次于视觉AI,但增速最快。招股书数据显示,2020年中国决策类AI市场的支出规模为268亿元,预计将以47.1%的复合年增长率在2025年增至1847亿元;其中,以平台为中心的决策类AI市场规模2020年为50亿元,预计将以60.4%的复合年增长率在2025年达到535亿元。

以五年十倍的市场规模增速考量,第四范式作为细分赛道龙头只需维持当前的市占率,就同样能够维持五年十倍的营收增长。

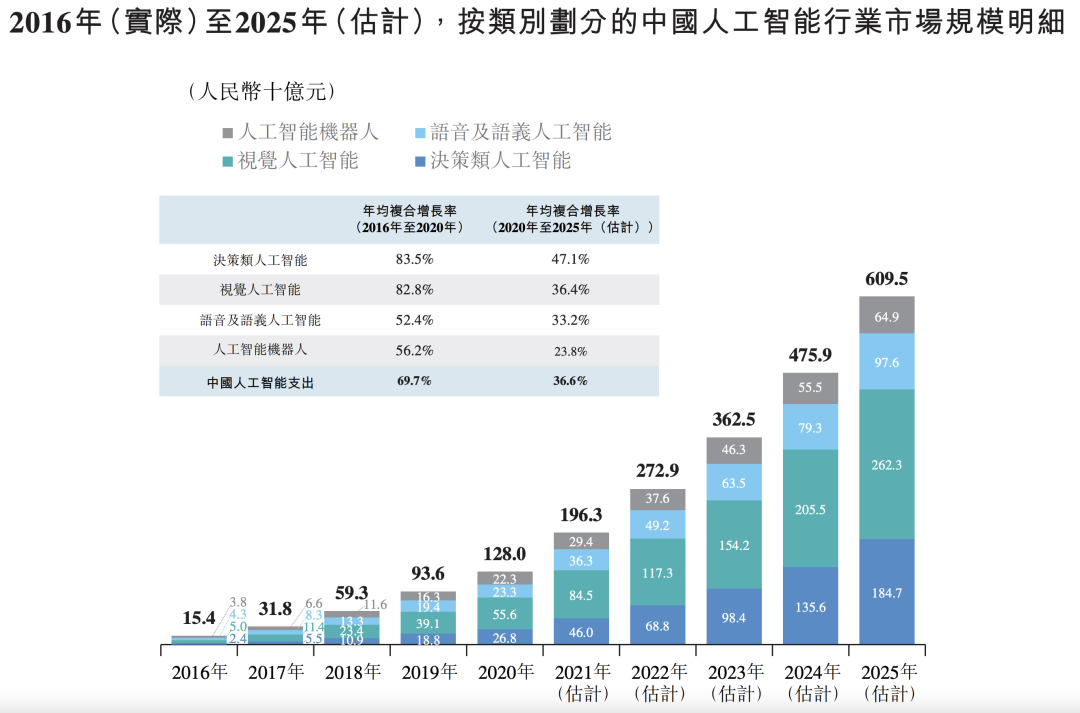

就目前的营收增速而言,第四范式未来增长可期。招股书显示,2018-2020年及2021上半年第四范式营收分别为1.28亿元、4.60亿元、9.42亿元、7.88亿元,几乎每年都是翻倍的增速。

在毛利率上,第四范式也与AI四小龙的主流水平相当。依图科技、旷视科技、云从科技2019年毛利率为63.89%、42.55%、40.89%,而第四范式2018年、2019年、2020年毛利率分别为42.7%、43.5%、45.6%。

但高增长之下,企业还没有盈利。2018、2019、2020及2021上半年,第四范式净亏损分别为 3.72亿元、7.18亿元、7.50亿元、11.87亿元,最近三年半已经累计亏损30.27亿元。

研发投入高是亏损的重要原因。2018-2020、2021年上半年,第四范式研发费用分别为1.93亿元、4.16亿元、5.66亿元、5.78亿元,占同期收入比例分别为151.2%、90.6%、60.0%及73.4%。三年半累计研发投入17.53亿元,占累计总营收23.18亿元的75.63%。

AI企业普遍亏损,很多人认为其估值太高、泡沫太大,甚至怀疑AI到底能不能像宣称的那样提升几十、几百倍的效率。

在某些业务线,AI确实能带来几百倍的效率或者精细度提升。第四范式政府与公共事业创新部樊志英就曾对媒体描述过,在检测恶意代码上,第四范式基于高维机器学习,可以在一百多万条样本里,通过特征变换拼接组合等方式,最高生成万亿级别的特征维度。这就相当于用一个无限精细的网,去大海里捞恶意代码之鱼,一网打尽原来的“漏网之鱼”。

AI技术或许在感知层面大范围应用,效率提升也表现更直接;但在决策层面,很多时候几百倍的效率提升表现没有那么直接,更不可能意味着几百倍的营收提升,从技术效率到商业效率之间还有很多环节。

决策类AI的商业化之路,依然还在披荆斩棘中。

有AI更好

但没有似乎也无所谓?

第四范式提供的主要产品是端到端AI解决方案先知平台,以平台为中心形成人工智能解决方案。

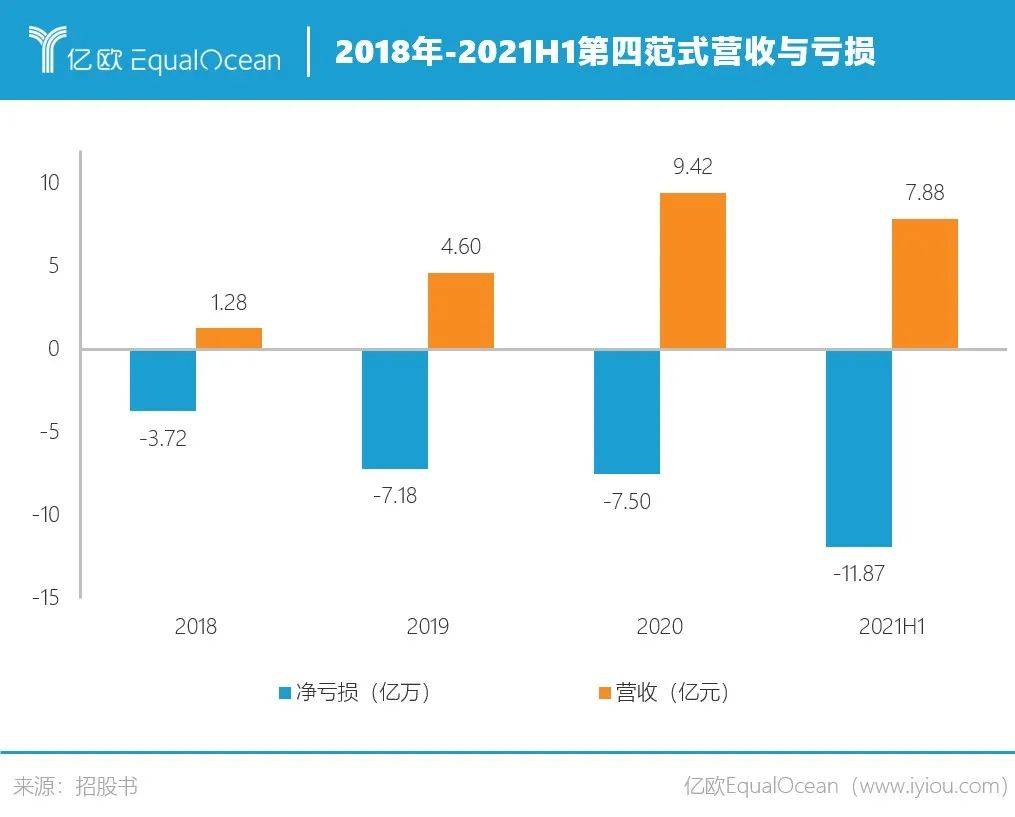

其收入结构也非常清晰,主要是“先知平台及应用产品”以及基于平台的“应用开发及其他服务”两部分。目前两大块业务营收构成基本是各占一半。

2018-2020、2021上半年,先知平台及应用产品产生的收入分别为523万元、2.54亿元和6.19亿元、3.76亿元,同期营收占比分别为4.1%、55.3%、65.7%、47.7%;应用开发及其他服务收入分别为1.23亿元、2.05亿元、3.23亿元、4.12亿元,同期营收占比分别为95.9%、44.7%、34.3%、52.3%。

“先知平台及应用产品”是第四范式的根本,“应用开发及其他服务”收入是指帮助客户在先知平台上开发定制化的AI应用。但后者的收入占比2019年以来一直在提升,这意味着第四范式基于平台开拓出了更大的潜在市场。

在帮助企业提升效率上,决策类AI有不少用武之地。

第四范式创始人戴文渊曾在公开演讲中举例,在银行领域,第四范式利用机器学习从大数据中整理规律,从原来银行人工整理的几百条营销规则变成上亿条,营销效率提升了近600倍;在保险领域,也是整理出上万条理赔规则,大幅度提升理赔效率;在传统石油石化行业里,能够将过去预测化工品价格、由人工整理的上万个规则提升到千万级别,降本增效明显。

戴文渊开发过的百度凤巢系统(借助AI进行搜索推广,对原本竞价排名有所超越)也是典型的效率提升案例。

2009年,百度支撑广告系统稳定运行的应用服务器有三四千台,凤巢系统AI开发团队只有一台。但靠着这一台服务器,戴文渊团队帮助百度提高了40%的收入。这样的战绩也使得凤巢系统AI开发团队在公司内部资源争夺中超过其他广告系统等部门,布置服务器数量得以大幅提高。

每一个行业都有AI的需求,但并非每一家公司都像百度这样具有独立AI开发的能力。

为此第四范式提出了“AI For Everyone”的说法,认为决策类AI技术可以进入每一个行业,通过优化企业“策略制定”环节来提升效率,帮企业真正实现数字化、智能化转型。

据灼识咨询估计,一家公司一般需约5亿元的前期投资费用方可在内部开发一整套企业级AI系统,后续还将产生每年约5000万元的持续维护费用,总拥有成本远高于公司通过外部采购一套相同标准AI系统的年度开支(约5000万元至1亿元)。

据招股书,第四范式现已为金融、零售、制造、能源与电力、电信、医疗保健等行业中的龙头企业提供服务,2020年服务47家标杆用户(全球财富500强企业及上市公司定义为标杆用户),2021上半年服务38名标杆用户。

标杆用户也是客单价最高、收入占比最大的重要客户。2021上半年,标杆用户平均收入已经由2020上半年的730万元增至1030万元;2018-2020及2021上半年,标杆用户分别贡献了第四范式总收入的56%、58%、61%及50%。

但千万元左右的客单价要想进一步提升至5000万元甚至更高,恐怕很难。而能够成为标杆用户的大企业,数量也有限。

在2017年底的一次媒体采访中,戴文渊就表示,银行领域的“战役”基本结束,第四范式已经拿下可能的所有标杆用户,潜在标杆也已经进入合作洽谈,“未来有竞争对手进入这个行业,已经没有机会拿到标杆了”。

“高净值客户”数量有限,第四范式未来更多的营收来源还是要在中小客户身上。

在招股书中,第四范式提出希望通过打造先知平台这样的通用型平台,以低代码或无代码形式,进一步降低AI的部署门槛,来实现快速、规模化AI部署,减少人力成本。但降低成本和门槛后的平台,对中小客户而言依旧不便宜。

对中小客户而言,如果有低成本AI部署,挖掘自己业务数据中潜在的价值,自然是锦上添花。但没有部署AI,很多中小企业也可以生存,已有的企业管理(ERP)、供应商关系管理(SRM)和客户关系管理(CRM)等系统似乎已经足够数字化。AI系统有了更好,没有也无所谓。

如何在标杆用户之外赢得更多中小客户,针对更多中小客户数据质量不高的杂乱场景落地解决方案,是第四范式同时也是更多AI企业面临的较大挑战。