云从科技募资金额惨遭“腰斩”

作者:潘妍出品:全球财说历经20个月,云从科技终于守得云开见月明 。近期,云从科技正式启动申购。有消息称,云从科技拟定于5月底登陆科创板上市,时间或定于5月25日至5月30日之间。这意味着,云从科技将成为继商汤科技(00020.HK)之后,“AI四小龙”中第二家上市企业

作者:潘妍

出品:全球财说

历经20个月,云从科技终于守得云开见月明 。

近期,云从科技正式启动申购。有消息称,云从科技拟定于5月底登陆科创板上市,时间或定于5月25日至5月30日之间。

这意味着,云从科技将成为继商汤科技(00020.HK)之后,“AI四小龙”中第二家上市企业。

在旷视科技、依图科技IPO遇阻的背景下,只差临门一脚的云从科技无疑已取得先机优势。

但话又说回来,深陷亏损的AI企业们,已来到生死存亡的十字路口。上市只是开始,云从科技的前路仍布满荆棘。如何获得持续造血能力,彻底摆脱亏损魔咒才是这场马拉松赛跑中最关键的一环。

上市之路曲折坎坷,募资惨遭“腰折”

成立于2015年的云从科技并算不上行业老人,能几年间就跻身行业独角兽的行列,背后离不开各方资本的支持。

成立7年间,云从科技经过多轮融资,投资者名单中还能看见不少国资背景机构的身影。其最近一次C轮发生于2020年5月,融资额达18亿元。据当时报道披露,该轮融资投后云从科技估值或超250亿。

不过没有永远的一帆风顺,尤其是在这瞬息万变的资本市场中。刚刚获得C轮融资的云从科技却被通知已被美国商务部纳入“实体清单”之中,其核心芯片供应受阻。

其实彼时的云从科技已经开始其上市计划。一位投资人提到,“当时担心可能对后期业务拓展有影响,所幸这并未耽误上市进程。”

只是如今回顾云从科技IPO的全过程,难免感叹其曲折坎坷。

2020年8月,云从科技便在广东证监局办理辅导备案登记,同年12月递交科创板招股书获受理。2021年7月,其IPO申请获得上会通过。但直至2022年4月云从科技IPO注册才获批,全过程共历经20个月。

目前云从科技距离上市已是临门一脚,暂时解决了融资的问题。但《洞察IPO》发现,身为“AI四小龙“之一的云从科技似乎陷入“叫好不叫座”的窘境。

根据云从科技的发行公告显示,本次新股发行价格确定为15.37元/股,股票发行总数约1.12亿股。以此计算,云从科技实际募集资金总额为17.28亿元,若扣除发行费用实际仅16.27亿元。

也就是说,较此前其招股书披露的预计募集资金37.5亿元直接减少超20亿元。

若以2020年5月云从科技IPO前最后一轮21.6元/股的融资价格为参考,按此发行价计算,参与公司最后一轮融资的机构浮亏达到29%。

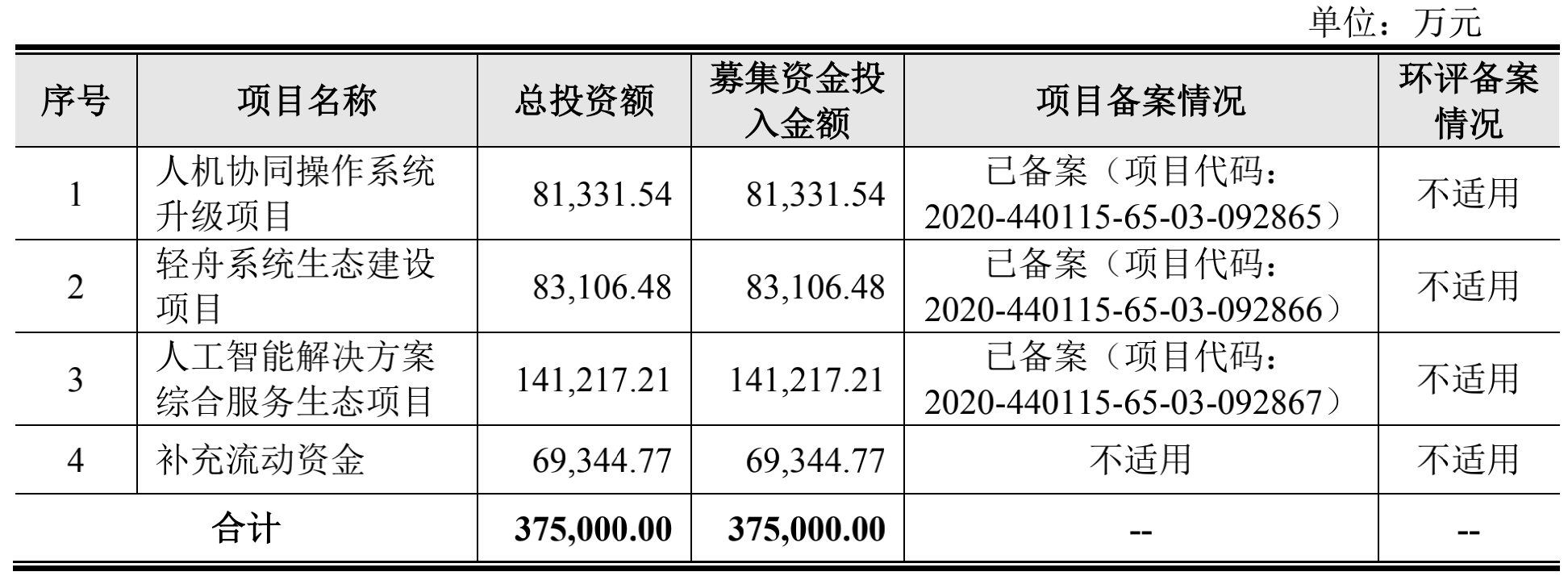

云从科技本次IPO募资将主要用于人机协同操作系统升级项目、轻舟系统生态建设项目、人工智能解决方案综合服务生态项目以及用于补充流动资金。

图片来源:云从科技招股书

云从科技在招股书中表示,由于本次募集资金投资项目的投资金额较大,项目管理和组织实施是项目成功与否的关键。若投资项目不能按期完成,将对公司的盈利状况和未来发展产生不利影响。

眼下,面对募资惨遭“腰折”的云从科技,难免不为其捏把汗,但云从科技对此似乎早有预料。

在招股书中云从科技提到,如果实际募集资金不能满足募投项目的投资需要,资金缺口将由公司通过自筹方式解决。

截至2021年年末,云从科技的货币资金余额为8.5亿元,虽暂可支持现有经营规模,但若继续扩大生产,以及补齐20亿元的募资缺口,公司在上市后或仍需进一步融资。

AI企业身陷亏损魔咒,“烧钱”求生

华创资本合伙人熊伟铭曾在采访中谈到,资本可以接受公司亏损,但是无法接受公司不上市。“如果企业上不了市,或者总是不能上市,加上持续亏损,企业增长就会出现问题。”

可预知的是,目前云从科技上市已是板上钉钉,但其持续亏损也是无法掩盖的事实。

2019年-2021年,云从科技净亏损分别为7.01亿元、8.67亿元和7.53亿元,三年累计亏损高达23.21亿元。

同时,公司的毛利率也在持续走低,由2019年40.89%降至2021年37.01%。根究原因,毛利率较高的产品占比逐渐走低,无疑限制其盈利能力。

细分来看,云从科技具有较高毛利率的“人机协同操作系统产品”营收占比处于较低水平。2021年,该产品毛利率高达 73.99%,但营收占比仅12.72%。反观贡献大部分营收的“人工智能解决方案产品”2021年其毛利率仅 31.34%,营收占比达87.28%。

有人称,国内AI创业公司属于“拿着锤子找钉子”,定制化的产品难以进行简单的复制给下一个客户使用,每年投入的高额研发费用还可能打了水漂。

这就是目前AI行业的普遍共识,通过增加研发投入,尽可能拓宽护城河。而在商业化尚未完全落地的情况下,研发费用只会水涨船高,逐渐走向“烧钱”求生的道路。

就云从科技而言,短期内或恐难以改变亏损现状。2019年-2021年,云从科技的研发费用分别为4.54亿、5.78亿和5.34亿元,占总营收比重分别为56.25%、76.59%和49.67%。

这还不算,为了留下这些科研核心人员,报告期内,云从科技还持续进行着股权激励的相应计划。2019年-2021年,云从科技分别确认股份支付费用2.31亿、1.90亿和1.77亿元。

不过,在技术高于一切的AI行业中,每年投入大量资金的云从科技,似乎也没有做到所谓的护城河优势。

招股书显示,截至2021年12月31日,云从科技及其子公司拥有专利316项。而反观对家,商汤科技已拥有8123项专利及专利申请,旷视科技专利数也拥有464项专利。

这一点从规模中也能亏得一二。2021年商汤科技实现营业收入47亿元,而同期云从科技营收仅10.76亿元。

风口还是泡沫?对于大众来说,人工智能的价值更多是产业的赋能,而非产业本身。

有业内人士分析,“目前,人工智能处于应用阶段,逐步找到落点,开始投入到产业的最前线,能够产生经济效益,但应用领域还是很有限。”

目前,“AI四小龙”均主攻计算机视觉,也都主要从安防场景切入,它们的看家本领“刷脸技术”在城市治理、园区管理、交通出行等“大安防”领域。

总的来看,商汤科技、旷视科技、依图科技在错位竞争上走的似乎更远。

目前,商汤科技向并购投资方向倾斜,努力扩大朋友圈;旷视科技侧重供应链物联网,寄望在细分赛道发力;依图科技定位技术要求更高、挑战更大的AI芯片,走软硬件结合的生态闭环路线。

相较之下,云从科技仍然在安防与金融方向发力,而这两个领域早已是AI应用落地的必争之地,独特性稍显不足。

不过,还是有不少不太看好的声音。“现在AI泡沫很厉害,到处都说自己的产品很‘智能’。就像很多服务机器人,在感知、决策方面都没有多大的突破,用户体验较差。其实没有什么AI,更多的是企业的PR。”

任何新兴产业都不会一路坦途,经过一轮风口的洗礼后,AI大规模商业化被质疑在现阶段难以实现,资本对其热情和投入逐渐降温。

以去年年末上市的商汤科技为例,上市仅四天股价涨了一倍还多,市值一度突破3000亿港元,但随之而来的便是持续回落。截至目前,商汤科技市值已缩水至1581亿港元。

此外,于今年3月刚刚上市的“科创板AI第一股”格灵深瞳(688207.SH)也不太顺遂,上市首日即破发。截止目前,其股价较发行价下跌超40%,市值仅剩42亿元。与此前投资人曾判断估值可达3000亿美元相差的不是一星半点。

资本热潮逐渐趋冷,商业化跟不上、“弹药”不足的AI创业公司们未来何去何从,一切还是个谜

原文标题 : 云从科技募资金额惨遭“腰斩”,“烧钱”求生之路还能走多久?