“人形机器人”好卖么?冲刺IPO的优必选告诉你

来源 | 零壹财经作者 | 姚丽2022年10月特斯拉在AI DAY上推出人形机器人“擎天柱”,小米在同年8月公布了全尺寸仿生人形机器人CyberOne,但两者尚未进入大规模商业化落地;机器人领域龙头波士顿动力在2022年初才落地第一单商业化应用,而销售的产品也并非严格意义上的人形机器人

来源 | 零壹财经

作者 | 姚丽

2022年10月特斯拉在AI DAY上推出人形机器人“擎天柱”,小米在同年8月公布了全尺寸仿生人形机器人CyberOne,但两者尚未进入大规模商业化落地;机器人领域龙头波士顿动力在2022年初才落地第一单商业化应用,而销售的产品也并非严格意义上的人形机器人。

在这一赛道国内有一家企业走在商业化落地前列,并开始冲刺资本市场。

今年1月底,将AI技术与人形机器人相结合的深圳市优必选科技股份有限公司(以下简称“优必选”)向港交所提交了招股书,有望“跻身”资本市场新兴AI板块。

自2021年底商汤科技(00020.HK)登陆港交所以来,已经有三家新兴AI企业成功上市,另外两家分别是2022年1月登陆港交所的创新奇智(02121.HK)和同年5月登陆上交所科创板的云从科技(688327.SH)。

优必选成立于2012年,将人工智能技术与机器人技术相结合,致力于人形机器人及智能服务机器人的研发及销售,下游包括教育及物流等行业,产品涵盖企业级及消费级的不同应用场景。

优必选在一级市场一路获得资本青睐。从2013年至2022年,优必选合计融资47.9亿元。

目前,创始人周剑持股26.15%,同时作为深圳三次元的普通合伙人间接持股3.67%,比亚迪联合创始人、正轩投资董事长夏佐全持股5.78%,为第二大个人股东。机构投资者中,腾讯控股持股6.48%,鼎晖投资持股1.78%。

被寄望于“人形机器人第一股”,优必选称,它是中国首家实现小型人形机器人大规模商业化的公司;以及全球首批在消费市场将配备多个伺服驱动器的多关节服务机器人商业化的公司。

筚路蓝缕,开拓者往往要承担市场破冰的重任。像人一样的机器人,好不好卖?

收入增速平缓,研发投入收入占比超一半

2020年、2021年及2022年前九个月,优必选分别实现营业收入7.4亿元、8.17亿元及5.29亿元,2021年及2022年前九个月分别增长10.4%及5.06%,作为新兴行业,这样的营收增速接近传统产业,并不突出。同期,分别亏损7.07亿元、9.18亿元及7.78亿元,亏损有扩大的迹象。

与其他资本市场AI“新秀”一样,优必选保持着对研发的高投入。截至2022年12月31日,优必选拥有736名研发人员。 2020年、2021年及2022年前九个月,优必选的研发开支分别为4.29亿元、5.17亿元及3.25亿元,研发与收入比分别为57.9%、63.3%及61.4%。

从研发与收入比来看,与商汤科技、云从科技及创新奇智相比,优必选的研发投入处于居中的水平。

表1 四家AI企业研发费用/支出的营业收入占比情况

资料来源:四家AI企业招股书及各期财报

在研发实力方面,招股书披露,截至2022年9月30日,优必选的全栈式技术拥有机器人及人工智能相关专利逾1500项,其中有300多项为海外专利;专有技术及专利曾获两项国家级奖项、四项省级科学技术奖及意向国际奖项;优必选还参与了国家及国际行业标准的制定,包括《家用和类似用途服务机器人安全通用要求》(GB/T 41527-2022)及《服务机器人電气安全 要求及测试方法》(GB/T 40013-2021)等五项国家标准。

大客户依赖症

优必选在经营中的大客户依赖比较明显,且在报告期前五大客户贡献收入占比未见下降趋势,从侧面显示在商业化落地过程中客户拓展的困境。招股书显示,2020年、2021年及2022年前九个月,五大客户收入占比分别为66.5%、52.2%及64.7%。其中,最大客户的收入占比分别为37.8%、21.4%及27.7%。

在物流智能机器人产品与解决方案收入中,2020年、2021年、2021年前九个月及2022年前九个月,天奇自动化工程集团贡献收入占比分别为97.6%、91.7%、81.7%及75.5%。

在行业当前的发展阶段,其他同行业公司也有大客户集中的情况,但相对优必选略分散一些。

云从科技在2017年、2018年、2019年和2020年上半年,公司前五大客户销售收入占比分为59.77%、62.26%、51.83%和31.23%。

商汤科技在2018年、2019年及2020及2021年上半年五大客户收入占比分别为28.4%、26.3%、31.4%及59.3%。

存货困境

大额存货减值显示部分产品未能及时售出,也在一定程度上反应了商业化落地不畅。

优必选的招股书未分软件及硬件产品披露销售收入,从财务数字看,其对外销售更偏重于硬件。2020年、2021年及2022年前九个月,优必选的存货金额分别为4.1亿元、4.3亿元及4.2亿元。按销售收入/平均存货计算,优必选在2021年的存货周转率为1.95。

作为新兴行业,并没有行业平均水平的存货周转率供参考,但存货减值给业绩带来了较大影响。

2020年、2021年、2021年前九个月及2022年前九个月,优必选存货减值分别为1258万元、120万元、101万元及6593万元。报告期前几年存货减值金额对业绩影响并不大,但2022年前9个月存货减值陡增,占销售成本比重为18%,拉低了毛利率12.5个百分点。

招股书援引弗若斯特沙利文:“中国及其他地区的智能服务机器人解决方案产业的特点是技术、解决方案及基础设施不断发展、竞争加剧、政府法规及行业标准不断变化以及市场需求不断变化”,从而公司的智能机器人产品及解决方案可能生命周期较短,并受限于快速变化的产品趋势及不断发展的技术。

可见,存货管理对于优必选是一个挑战。

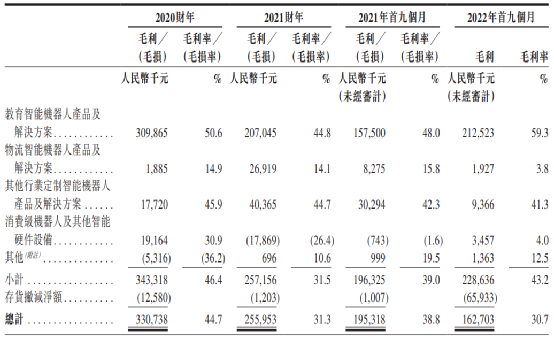

存货减值影响毛利率下降

根据招股书,优必选的毛利率逐期有所下滑,2022年前九个月毛利率30.7%,同比降低了8.1个百分点。纵向来看,2020年及2021年毛利率分别为44.7%及31.3%,逐期有所下滑。毛利率变化由各业务毛利率变化、收入构成变化及存货减值导致。

财报显示,教育行业是优必选主要的创利来源,2022年前9个月毛利占比92.95%。同期“其他行业”贡献毛利占比4.1%,占第二位;消费级机器人及其他智能硬件设备贡献毛利占比1.51%;而物流板块贡献毛利占比仅0.84%。

表2 2022年前9个月优必选各业务板块贡献毛利情况

资料来源:优必选招股书

创利最高的教育行业板块毛利率在2022年前九个月为59.3%,高于2020年的50.6%及2021年的44.8%。

创利第二位的“其他行业”毛利率在报告期略有下降,由2020年的45.9%降至2021年的44.7%,进一步降至2022年前九个月的41.3%。

消费级机器人及其他智能硬件设备毛利率波动较为明显,2020年及2021年分别为30.9%及负的26.4%,2022年前九个月为4%。

物流板块毛利率在2022年前九个月大幅下降,由2020年的14.9%及2021年的14.1%降至3.8%。

综上,贡献绝大部分毛利的主要业务板块教育行业和“其他行业”毛利率相对稳定,其他业务板块虽然毛利率波动较大,但毛利贡献占比小,对整体毛利率影响有限。

根据财报,2022年前九个月毛利率的下降主要受到了存货管理的影响。如果不考虑存货减值,则2022年前9个月优必选的毛利率为43.2%,同比增加4.2个百分点;不考虑存货减值,2020年及2021年毛利率分别为46.4%及31.5%。

销售费用率较高

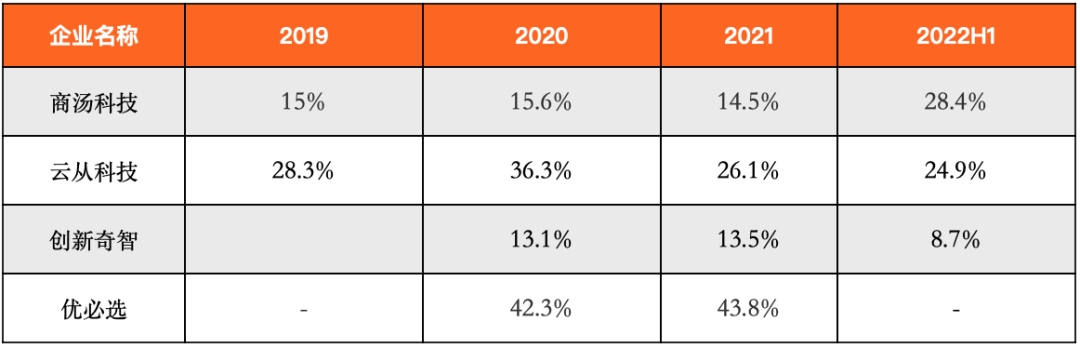

对于处于产品商业化初期的企业而言,销售费用率高低直接显示了其商业化的难易程度。而优必选在几家近年来上市的新兴AI企业中销售费用率是最高的。

优必选在2020年、2021年及2022年前九个月的销售及营销开支分别为3.13亿元、3.58亿元及2.41亿元,收入占比分别为42.3%、43.8%及45.6%。由于优必选未披露销售及营销开支中股份支付的金额,所以不能与同行业上市公司做更准确的比较,但包含股份支付在内的整体的销售费用率远高于同行业上市公司。

商汤科技的包括股份支付的销售开支在2019年、2020年及2021年及2022年上半年的收入占比分别为15%、15.6%及14.5%及28.4%。同期云从科技包括股份支付的销售费用占比分别为28.3%、36.3%、26.1%及24.9%。创新奇智的研发偏重于商业化导向,相应地其销售费用率更低,2020年、2021年及2022年上半年分别为13.1%、13.5及8.7%。

表3 四家AI企业销售费用率情况

资料来源:四家AI企业招股书及各期财报

在盈利能力方面,优必选披露了扣除股份支付和收购公司影响、更能反映经营成果的经调整指标EBITA,2020年、2021年及2022年前九个月分别为负4.78亿元、负6.11亿元及负4.05亿元,2002年前9个月负的经调整EBITA同比扩大了6%。结合毛利率变化的情况,盈利能力未见改善。

但招股书中关于2022年四季度的业绩预告,为2022年全年业绩预期增加了一抹“亮色”:收入同比增长至少40%,毛利及毛利率同比也有所增加。

对于业内公认的拥有广阔发展空间人形机器人赛道,优必选在商业化上已经占有先机。高研发占比说明优必选处于成长关键期、产品快速迭代期,如何提升市场认知和接受度,提升销售增长、做好存货管理,是除了融资之外,做好现金流管理的关键,也是二级市场的重要“考核指标”。

End.

原文标题 : “人形机器人”好卖么?冲刺IPO的优必选告诉你